Autor: Christian Gaier

17. októbra 2018 oslávil fond ERSTE BOND LOCAL EMERGING svoje 10. výročie – ideálny čas na hlbší pohľad na triedu aktív „dlhopisy rozvíjajúcich sa trhov v lokálnej mene“.

Čo charakterizuje dlhopisové fondy investujúce do lokálnych mien rozvíjajúcich sa trhov?

Zaujímavosťou fondu je, že investuje výhradne v rámci rozvíjajúcich sa trhov. Patria sem napríklad štátne dlhopisy krajín strednej a východnej Európy - Maďarsko a Poľsko, ďalej ázijskí emitenti - Thajsko a Malajzia, Latinská Amerika, Stredný východ a Afrika.

Dlhopisy sú kótované v príslušnej lokálnej mene – mexické peso, brazílsky real, poľský zlotý alebo juhoafrický rand. Devízové riziko spojené s investíciou je zámerne nezaistené. Prínosom pre investora v eurách je skutočnosť, že kupón a úrokové sadzby sú v týchto krajinách oveľa vyššie. Dodatočné riziko, ktoré investor akceptuje vyplýva zo zvýšenia výkyvov cien, ktoré z neho vyplývajú.

Búrlivý začiatok pred desiatimi rokmi

Napriek tomu, že fond bol založený v období bankrotu Lehman Brothers (15. september 2008), ktorý spôsobil veľkú neistotu na trhoch, bolo rozšírenie produktovej ponuky o štátne dlhopisy rozvíjajúcich sa trhov z nášho hľadiska logickým krokom.

Zatiaľ čo pri založení fondu sme ponúkali tento typ fondu ako jedny z mála, táto trieda aktív sa medzitým etablovala a stala sa pevnou súčasťou mnohých alokácii.

Táto trieda aktív naďalej rastie pretože na trhu sú nové krajiny ako Čína, Srbsko a africké krajiny, v ktoré majú investičný potenciál.

Regionálne investičné možnosti pred desiatimi rokmi boli rozložené medzi 15 krajín s priemernou citlivosťou úrokových sadzieb na úrovni 4,2%*, v súčasnosti je na výber z 19 krajín s priemernou citlivosťou na úrovni 5,1%*. Rastúca citlivosť úrokov je dôkazom vyspelosti existujúceho investičného spektra a schopnosti niektorých krajín emitovať dlhopisy pri čoraz dlhších splatnostiach v lokálnej mene, čo umožňuje harmonizáciu životného cyklu projektu, ktorý sa financuje, ako aj príslušnej splatnosti dlhopisov. Je to pozitívny aspekt pre príslušný lokálny bankový sektor a pre spoločnosti, ktoré svoje financovanie v domácej mene zakladajú na výnosovej krivke so širokým rozsahom splatností. Rastúci počet krajín do ktorých je možné investovať a väčšia citlivosť úrokových sadzieb svedčia o rýchlom vývoji tejto triedy aktív.

Ďalšie krajiny, z ktorých najväčšou je Čína, už klopú na dvere. Čína ako tretí najväčší lokálny trh na svete – a ďaleko najväčší miestny rozvíjajúci sa trh – by mala ďalej zvyšovať význam tejto triedy aktív a tým aj záujem, ktorý medzinárodní investori prejavujú.

Ďalšie krajiny ako Egypt, Kazachstan, Nigéria a Srbsko sú tiež kandidátmi s investičným potenciálom.

Zmeny v štruktúre financovania

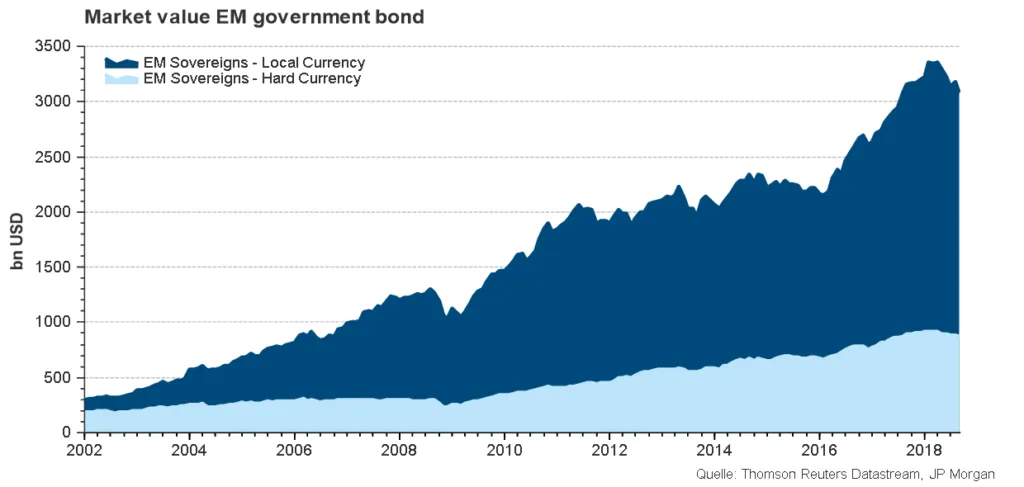

Rastúci objem verejného rozpočtu financovaný v lokálnej mene je z pohľadu investora znakom pozitívneho vývoja.

Rastúce financovanie národných rozpočtov v miestnej mene je pozitívnym vývojom z hľadiska investora. Popri vzniku novej triedy aktív "dlhopisy rozvíjajúcich sa trhov v miestnej mene" ako investičnej príležitosti, majú jednotlivé krajiny prospech aj z nižšej závislosti od financovania v amerických dolároch.

Pomer dlhu v domácej mene k dlhu v cudzej mene je z pohľadu investora tiež dôležitým ukazovateľom na hodnotenie finančnej štruktúry príslušného rozpočtu.

Porovnanie trhovej hodnoty dlhopisov rozvíjajúcich sa trhov v miestnej mene s dlhopismi rozvíjajúcich sa trhov v tvrdej mene 2002-2018.

Ak je celková suma dlhu v primeranej výške, čo je prípad vo väčšine rozvíjajúcich sa ekonomík, tento vývoj má pozitívne dôsledky na rizikové prirážky dlhopisov. Znamená to, že financovanie je pre tieto krajiny lacnejšie.

Výnos a mena určujú príťažlivosť tejto triedy aktív

Hodnotenie toho aké atraktívne sú dlhopisy rozvíjajúcich sa trhov v miestnej mene je založené na dvoch faktoroch:

1. Výnos*

Zatiaľ čo absolútny výnos na úrovni takmer 6,75% znie atraktívne *, vždy sa musí očistiť o bezrizikový výnos, čím zistíme aký je reálny výnos.

Pre investorov v eurách na tento účel používame 10-ročné nemecké štátne dlhopisy a vypočítame rozpätie (t.j. výnosový rozdiel). V súčasnosti tento rozdiel dosahuje takmer 625 bázických bodov (t.j. 6,25 percentuálnych bodov) – atraktívna úroveň aj vzhľadom na historické normy.

Výnosy dlhopisov rozvíjajúcich sa trhov a rozpätie na nemeckých štátnych dlhopisoch

(2008-2018)

Zdroj: Bloomberg; údaje k 15. októbru 2018; „Key ratio yield“ je priemerný výnos aktív, ktoré sú vyjadrené indexom alebo držané v portfóliu očistené od poplatkov vyplývajúcimi zo zaistenia kurzových rizík; majte na pamäti, že výnosnosť majetku nie je rovnaká ako výkonnosť. Neberie do úvahy žiadne poplatky, ktoré znižujú návratnosť, ako sú poplatky za správu alebo jednotlivé účty alebo poplatky depozitárovi.

Práve tu môže bežný investor investujúci do eurových dlhopisov (t.j. štátnych alebo podnikových dlhopisov) ukončiť svoju analýzu, pretože to neznamená žiadne devízové riziko.

Avšak v prípade miestnych mien rozvíjajúcich sa trhov a ERSTE BOND LOCAL EMERGING je potrebné zvážiť aj príťažlivosť druhej zložky fondu - meny . To možno chápať ako príležitosť a nie iba ako riziko.

2. Mena

Typickým ukazovateľom pre miestne meny sú reálne efektívne výmenné kurzy. Nezohľadňujú len zmeny trhových cien, ale aj relatívnu cenovú úroveň. Preto sa používajú ako dlhodobý ukazovateľ konkurencieschopnosti krajiny.

Na základe tohto ukazovateľa v súčasnosti nevidíme žiadnu formu nadhodnotenia miestnych mien rozvíjajúcich sa trhov.

Je dôležité zdôrazniť, že menová zložka vnáša do portfólia vysokú mieru volatility. Pre tradičného dlhopisového investora ide o novú skúsenosť a niektorí z nich majú obavy, nakoľko to vedie k zvýšeniu volatilite portfólia.

Menovú volatilitu možno považovať aj za príležitosť, keďže krátkodobé a strednodobé investičné príležitosti môžu byť zaistené aktívnou správou, aj keď celková investičná stratégia fondu sa zameriava na dlhodobý zisk vzhľadom k čistej hodnote aktív.

Záver:

Z dlhodobého hľadiska dosiahne investor z týchto dlhopisov vyššiu výnosnosť. Cena, ktorú investor platí za vyšší výnos, je nárast rizika, ktoré je niekedy ovplyvnené obzvlášť silnými výkyvmi. V súčasnosti sú výnosy týchto dlhopisov atraktívne pre investorov, ktorí sú pripravení akceptovať riziko, najmä v porovnaní s nemeckými alebo rakúskymi vládnymi dlhopismi.

Právne upozornenie:

Uvedené informácie slúžia na marketingové účely. Pokiaľ nie je uvedené inak, zdrojom informácií je spoločnosť Erste Asset Management GmbH. Našimi komunikačnými jazykmi sú nemčina a angličtina.

Prospekt pre fondy pre podniky kolektívneho investovania do prevoditeľných cenných papierov (PKIPCP) (rovnako ako jeho prípadné zmeny) je vypracovaný v súlade s ustanoveniami rakúskeho zákona o investičných fondoch InvFG z roku 2011 a zverejnený v úradnom vestníku „Amtsblatt zur Wiener Zeitung“. Pre alternatívne investičné fondy (AIF), ktoré sú pod správou spoločnosti Erste Asset Management GmbH, sa podlá ustanovení zákona o správcoch alternatívnych investičných fondov (AIFMG) v súlade s rakúskym zákonom o investičných fondoch InvFG 2011 vyhotovujú „Informácie pre investorov podľa §21 AIFMG“. Prospekt, „Informácie pre investorov podľa § 21 AIFMG“, ako aj Dokument s kľúčovými informáciami sú potenciálnym investorom k dispozícii vždy v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii mandatory publications a takisto k dispozícii bezplatne v sídle správcu fondu a v sídle banky, ktorá vykonáva funkciu depozitára. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je Dokument s kľúčovými informáciami k dispozícii, ako aj ďalšie možné miesta, kde sú dokumenty k dispozícii, sú uvedené na internetovej stránke www.erste-am.com.

Tento dokument slúži ako dodatočná informácia pre našich investorov a je založený na aktuálnych vedomostiach osôb poverených prípravou textu v čase prípravy. Naše analýzy a závery sú všeobecné a nezohľadňujú individuálne potreby našich investorov, čo sa týka výnosov, zdaňovania, alebo tolerancie rizika. Minulá výkonnosť nie je spoľahlivým indikátorom budúcej výkonnosti fondu. Zloženia portfólia fondov, ktoré sú uvedené v tomto dokumente, sú založené na ich aktuálnom stave vývoja na trhu v čase vytlačenia. V rámci aktívneho manažmentu sa uvedené zloženia portfólia fondov môžu kedykoľvek zmeniť.