Autor: Gerold Permoser

„Ak prechádzate peklom, pokračujte ďalej!“ - Sir Winston Spencer Churchill

Rok 2018 začal veľmi sľubne – ako sme všetci predpokladali. No trh nám udelil začiatkom februára lekciu. Dôsledkom čoho sa viedli veľmi zaujímavé diskusie na prvom investičnom výbore tohto roka, ktorý sa konal začiatkom februára.

Rizikový postoj nášho výboru, ktorý sa týka rizikového apetítu jeho účastníkov mierne klesol zo 79 % v decembri na 70 %, je však stále jasne agresívny. Hodnotenie výboru sa však výrazne zmenilo vzhľadom k trhu. Sme presvedčení, že rizikový apetít sa zníži na neutrálny (48 %) - z 61 % v decembri. Názory v rámci výboru boli rozdielne. Napriek tomu ostávame naďalej veľmi optimistickí v súvislosti s vývojom trhov v nadchádzajúcich mesiacoch. Čo je dôvodom na to, aby sme zostali zainvestovaní do rizikových aktív.

Inflačné tlaky v USA

Na konci roka 2017 sme už poukázali (Prehľad trhu z decembra 2017), že budúci vývoj americkej inflácie bol jedným z hlavných parametrov pre trhy v roku 2018. "Philippsova krivka je mŕtva" a "Tento krát to je iné!" boli vysvetlením prečo sa miera inflácie v roku 2017 nezvýšila napriek dobrému hospodárskemu výsledku. Podľa nášho stanoviska, že sa inflácia v roku 2018 zvýši, čím sa americký FED dostane pod tlak, aby zvýšil úrokové sadzby rýchlejšie a výraznejšie, ako sa očakával trh. To by tiež ovplyvnilo dlhodobé úrokové sadzby. Výnosy štátnych dlhopisov by v takomto scenári mali rásť.

Mohutné reakcie na trhu začiatkom februára

Januárový nárast výnosov a veľmi dobré čísla z pracovného trhu USA naznačovali tlak na rast miezd. Vzhľadom na mantru "tentoraz je to iné", ktorá funguje do bodu až po kým neprestane fungovať, a preto reakcia trhu na čísla nebola prekvapujúca.

Čo nás však prekvapilo bolo rozsah reakcie. Spolu s vyššie uvedeným prehodnotením očakávaní úrokových sadzieb sa zdá, že expozícia v niektorých veľmi populárnych aktívach (napríklad futuritný kontrakt VIX) zohrala dôležitú úlohu.

Čo nás čaká najbližšie? Aj vlani v decembri sme očakávali rast inflácie v roku 2018. Pretrvávame v tomto názore, no neveríme vo veľký nárast (hlavný deflátor PCE vo výške 2 %), ani v skutočný problém s infláciou (t.j. pokračujúci rastový trend nad 2 %). Pri posudzovaní inflačných očakávaní ocenených trhom, samotný trh drží rovnaký názor, čo môže predstavovať určitý stupeň rizika. Vzhľadom na to by súčasné turbulencie mali zostať obmedzené. Ako náhle sa očakávania úrokových sadzieb prispôsobia novej situácii, trh by sa mal v tomto scenári opäť upokojiť.

Dôsledky daňovej reformy v USA

Ďalšia téma o ktorej sme diskutovali na investičnom výbore bola téma fiškálnych stimulov v USA. Dohoda o novom dlhovom strope v USA a daňová reforma schválená v decembri 2017, povedie k veľkému fiškálnemu stimulu. Reforma sa deje vo fáze, keď americká ekonomika už rastie nad svoj potenciál (merané rôznymi odhadmi produkčnej medzery). Celkovo to znamená ďalší impulz pre už aj tak veľmi dobrý hospodársky rast v USA.

Odkedy nie je model financovaný, fiškálne impulzy sa prejavia najmä v rozšírenom rozpočtovom deficite. Spolu s vysokým deficitom bežného účtu je to klasický prípad dvojitého deficitu, ktorý USA majú. Z krátkodobého hľadiska je určite pozitívny, no z dlhodobého hľadiska sa na mnohých úrovniach stane problémovým. Kým ekonomika v USA zostane naďalej výkonná ako teraz a tým by mala zabrániť tomu, aby akciové trhy (a iné rizikové aktíva) stratili príliš veľkú hodnotu.

Diskusia EIC potvrdila naše predpoklady: v tomto bode neočakávame, že súčasný cyklus skončí. Ako Winston Churchill povedal: "Ak prechádzate peklom, pokračujte ďalej!". Presne to robíme, aj keď opatrnejšie ako v roku 2017.

Čo to znamená z hľadiska našich pozícií?

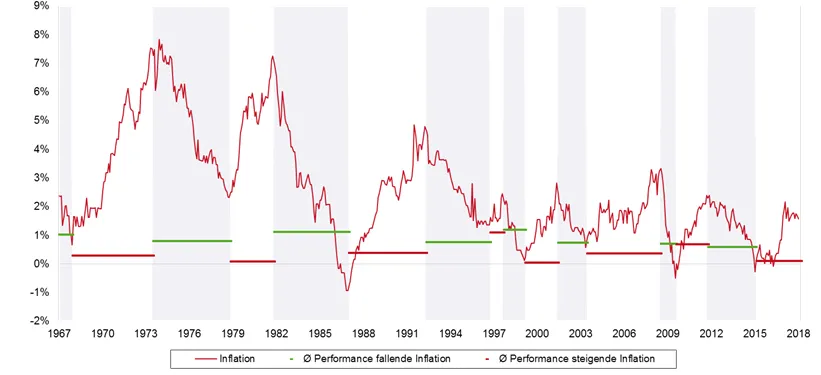

- Štátne dlhopisy sú neatraktívne. Naďalej považujeme bezpečné štátne dlhopisy a riziko s spojené s ich úrokovými sadzbami za neatraktívne. Rastúce úrokové sadzby a inflácia nie sú dobrým prostredím pre dlhopisy - ako ukazuje graf, ktorý znázorňuje nemeckú infláciu od roku 1967 vo fázach rastúcej a klesajúcej inflácie. Graf tiež ilustruje priemernú mesačnú návratnosť nemeckých vládnych dlhopisov v každej fáze. Miera návratnosti vo fázach rastúcej inflácie je jednoznačne horšia ako vo fázach klesajúcej inflácie.

Priemerná mesačná výkonnosť 10 ročných štátnych nemeckých dlhopisov vo fázach rastúcej a klesajúcej inflácie.

Zdroj: Erste Asset Management

- Akcie: Neutrálne. Z nášho pohľadu by akcie mali aj naďalej ponúkať rastový potenciál. Myslíme si, že v roku 2018 ešte raz uvidíme nové maximá. Avšak cesta môže byť hrboľatá, čoho sme svedkami v posledných mesiacoch. Znížili sme svoju pozíciu v porovnaní s rokom 2017, ale v tomto segmente stále udržujeme významnú časť alokácie. V tomto bode používame približne polovicu maximálnej výšky pásma. Veríme, že v súčasnej fáze trhu je to kľúčová stratégia.

- Dlhopisy: zameriavame sa na podnikové dlhopisy a rozvíjajúce sa trhy. V segmente dlhopisov zostáva naša alokácia aktív zameraná na rozvíjajúce sa trhy, ktoré sú oveľa atraktívnejšie v profile rizika a výnosov než štátne dlhopisy. Dlhopisy s nízkou priemernou dobou splatnosti (durácia) sú veľmi atraktívne (napr. krátkodobé dlhopisy ozvíjajúcich sa trhov).

- Prečo americký dolár nerastie? USD je momentálne veľmi zaujímavý. V alokácii aktív nemáme aktívnu pozíciu v amerických dolároch. Dôvod? V súčasnosti klesá. V 80. rokoch minulého storočia bol v Spojených štátoch veľkou záležitosťou dvojitý deficit. Ten s pomocou FEDu zapríčinil silný rast amerického doláru.

Ako hovorí jedno známe čínske príslovie: "Bodaj by ste žili v zaujímavých časoch", rok 2018 je doposiaľ veľmi zaujímavý!

Originálny zdroj informácie: https://blog.de.erste-am.com/2018/02/22/finanzmarkt-monitor-nach-markt-korrektur-ueberwiegt-die-zuversicht/

Autor: Gerold Permoser bol od apríla 2013 investičným riaditeľom spoločnosti Erste Asset Management. Je zodpovedný za všetky činnosti správy aktív a investičné stratégie pre všetky podielové fondy, ktoré má skupina Erste Asset Management Group v Rakúsku, Nemecku, Chorvátsku, Rumunsku, na Slovensku, Českej republike a Maďarsku. Pred nástupom do spoločnosti zastával túto funkciu v spoločnosti Macquarie Investment Management Austria KAG. Permoser získaval svoje skúsenosti s investíciami od roku 1997. Svoju kariéru začínal ako analytik pre dlhopisové trhy vo firme Creditanstalt vo Viedni. V roku 2000 sa prešiel k spravovaniu aktív v spoločnosti Innovest KAG. Jeho významný prínos v oblasti investícií bol dôvodom, aby postúpil na CIO spoločnosti. Gerold Permoser študoval na univerzite v Innsbrucku a je držiteľom titulu CFA. Učí na univerzite vo Viedni a na rôznych postgraduálnych inštitúciách pre analytikov a portfólio manažérov (napr. v VÖIG - združení spoločností rakúskych podielových fondov fondov).

Právne upozornenie:

Uvedené informácie slúžia na marketingové účely. Pokiaľ nie je uvedené inak, zdrojom informácií je spoločnosť Erste Asset Management GmbH. Našimi komunikačnými jazykmi sú nemčina a angličtina.

Prospekt pre fondy pre podniky kolektívneho investovania do prevoditeľných cenných papierov (PKIPCP) (rovnako ako jeho prípadné zmeny) je vypracovaný v súlade s ustanoveniami rakúskeho zákona o investičných fondoch InvFG z roku 2011 a zverejnený v úradnom vestníku „Amtsblatt zur Wiener Zeitung“. Pre alternatívne investičné fondy (AIF), ktoré sú pod správou spoločnosti Erste Asset Management GmbH, sa podlá ustanovení zákona o správcoch alternatívnych investičných fondov (AIFMG) v súlade s rakúskym zákonom o investičných fondoch InvFG 2011 vyhotovujú „Informácie pre investorov podľa §21 AIFMG“. Prospekt, „Informácie pre investorov podľa § 21 AIFMG“, ako aj Dokument s kľúčovými informáciami sú potenciálnym investorom k dispozícii vždy v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii mandatory publications a takisto k dispozícii bezplatne v sídle správcu fondu a v sídle banky, ktorá vykonáva funkciu depozitára. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je Dokument s kľúčovými informáciami k dispozícii, ako aj ďalšie možné miesta, kde sú dokumenty k dispozícii, sú uvedené na internetovej stránke www.erste-am.com.

Tento dokument slúži ako dodatočná informácia pre našich investorov a je založený na aktuálnych vedomostiach osôb poverených prípravou textu v čase prípravy. Naše analýzy a závery sú všeobecné a nezohľadňujú individuálne potreby našich investorov, čo sa týka výnosov, zdaňovania, alebo tolerancie rizika. Minulá výkonnosť nie je spoľahlivým indikátorom budúcej výkonnosti fondu. Zloženia portfólia fondov, ktoré sú uvedené v tomto dokumente, sú založené na ich aktuálnom stave vývoja na trhu v čase vytlačenia. V rámci aktívneho manažmentu sa uvedené zloženia portfólia fondov môžu kedykoľvek zmeniť.