Autor: Anton Hauser

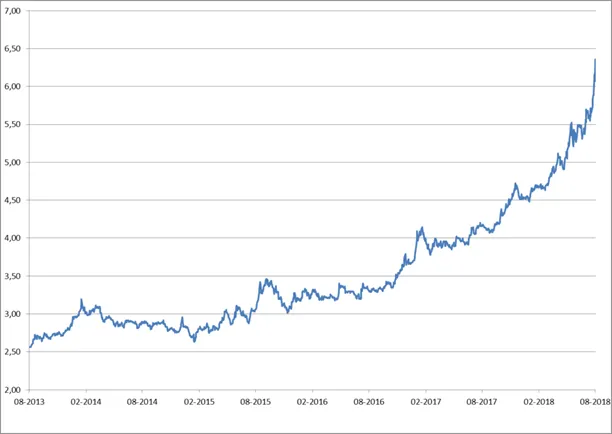

Turecká líra odzrkadľuje náročnú situáciu v ktorej sa momentálne Turecko nachádza. Len tento rok zatiaľ mena oslabila o viac ako 45% svojej hodnoty. Prinášame rozhovor s Antonom Hauserom, senior portfólio manažérom špecializujúcim sa na dlhopisy východnej Európy.

Výnos 5-ročného dlhopisu v domácej mene vzrástol o takmer 1000 bázických bodov na 22,4%. Rozpätie medzi tureckými štátnymi dlhopismi a štátnymi dlhopismi denominovanými v amerických dolároch sa zvýšilo o 165 na 455 bázických bodov (100 bázických bodov = 1 percentuálny bod).

Aký je dôvod tohto vývoja?

Ku kríze dôvery medzi medzinárodnými investormi viedol obrovský deficit bežného účtu, vysoký krátkodobý vládny dlh, nadmerne voľná menová politika a vysoké politické riziko. Okrem pochybností o nezávislosti centrálnej banky, tlak na tureckú líru prinieslo napätie vo vzťahu medzi USA a Tureckom. Uloženie sankcií – ktoré nie sú obzvlášť znepokojujúce v nominálnej hodnote – zvyšuje riziko, že vzťah medzi Tureckom a medzinárodnými investormi sa v blízkej budúcnosti môže skomplikovať.

Kurz tureckej líry voči EUR (-5Y)

Ako veľmi je Turecko závislé od externých investorov?

Čo sa týka externého dlhu, ktorý je splatný v nadchádzajúcich dvanástich mesiacoch je zahraničná hrubá finančná potreba Turecka vo výške 182 miliárd amerických dolárov. Okrem toho v krajine prebieha deficit bežného účtu vo výške približne 55 miliárd dolárov, čo je do veľkej miery spôsobené najmä vysokou cenou ropy a devízovou nerovnováhou vo výške až 222 miliárd dolárov v podnikovom sektore. Centrálna banka drží devízové rezervy len vo výške 34 miliárd dolárov. To znamená, že devízové záväzky Turecka nie sú v žiadnom prípade kryté menovými rezervami. Zatiaľ čo tieto nerovnováhy nie sú nič nové a financovanie bolo doteraz dosť stabilné, vedú však k zvýšeniu expozície Turecka v prostredí rastúcich amerických úrokových sadzieb.

Aký vplyv má devalvácia meny?

Rastúce obavy ovplyvnili aj kvalitu aktív bánk. Rastúce úrokové sadzby ako dodatočný nákladový faktor medzi domácnosťami a rastúce zadlženie (úroky a splatnosť dlhu) v devízových transakciách spoločností, ktoré nevytvárajú dostatok tržieb z devíz, by mali spôsobiť zvýšenie množstvo nesolventností. V súčasnosti však nesolventnosti predstavujú 2,8% z celkovej sumy dlhu, čo je relatívne nízke číslo. Navyše, turecký bankový sektor je dobre kapitalizovaný a je tak chránený pred takýmito scenármi. Jediným sektorom, ktorému by devalvácia mohla priniesť úžitok je cestovný ruch. Dovolenka v Turecku sa pre európskych turistov zlacnela.

Ako hodnotíte súčasnú situáciu?

Vzhľadom k tureckým dlhopisom a mene je z nášho pohľadu príliš skoro na prechod naspäť do pozitívneho pásma. Obrovské vonkajšie nerovnováhy v krajine pokiaľ ide o bežný účet ako aj výrazný devízový dlh, boli od začiatku roka kľúčovou hnacou silou rozšírenia spreadov o takmer 165, na 455 bázických bodov. Vzhľadom na výrazné potreby refinancovania v najbližších dvanástich mesiacoch, náročné medzinárodné prostredie a vládna náchylnosť k neortodoxným politikám (čo sa pravdepodobne nezmení ani po voľbách), zachovávame svoj obranný postoj. Pokiaľ ide o nástroje v tvrdej mene, investície umiestňujeme do dlhopisov s krátkou dobou splatnosti a nízkymi hotovostnými cenami.

Čo by ste dodali na záver?

Zdá sa, že dlhopisy v miestnej mene a turecká líra dosiahli atraktívnu úroveň. Reálny efektívny výmenný kurz klesol za posledné dva roky o viac ako 20%, čo je historické minimum. Zároveň sú reálne úrokové miery v pásme 4 až 5%, čo je vysoko vzhľadom na vlastnú históriu krajiny, ako aj vzhľadom k iným rozvíjajúcim sa trhom. Berúc do úvahy tieto skutočnosti si myslíme, že spready sú odôvodnené a vzhľadom na súčasné ekonomické neistoty by sa ešte mohli rozšíriť. Nemožno vylúčiť ďalšiu fiškálnu expanziu zameranú na podporu dlhodobých cieľov rastu (alebo krátkodobých, politicky motivovaných volebných príšľubov), zatiaľ čo spomalenie globálneho rastu likvidity v súvislosti s vonkajšími nerovnováhami krajiny a infláciou by mohli zvýšiť domáce úrokové sadzby ešte viac.

Sme pripravení na takýto scenár a udržiavame svoj obranný postoj voči tureckej líre a dlhopisom v miestnej mene.

Originálny zdroj informácie: https://blog.de.erste-am.com/2018/08/10/tuerkische-lira-was-steckt-hinter-der-aktuellen-krise/

Právne upozornenie:

Uvedené informácie slúžia na marketingové účely. Pokiaľ nie je uvedené inak, zdrojom informácií je spoločnosť Erste Asset Management GmbH. Našimi komunikačnými jazykmi sú nemčina a angličtina.

Prospekt pre fondy pre podniky kolektívneho investovania do prevoditeľných cenných papierov (PKIPCP) (rovnako ako jeho prípadné zmeny) je vypracovaný v súlade s ustanoveniami rakúskeho zákona o investičných fondoch InvFG z roku 2011 a zverejnený v úradnom vestníku „Amtsblatt zur Wiener Zeitung“. Pre alternatívne investičné fondy (AIF), ktoré sú pod správou spoločnosti Erste Asset Management GmbH, sa podlá ustanovení zákona o správcoch alternatívnych investičných fondov (AIFMG) v súlade s rakúskym zákonom o investičných fondoch InvFG 2011 vyhotovujú „Informácie pre investorov podľa §21 AIFMG“. Prospekt, „Informácie pre investorov podľa § 21 AIFMG“, ako aj Dokument s kľúčovými informáciami sú potenciálnym investorom k dispozícii vždy v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii mandatory publications a takisto k dispozícii bezplatne v sídle správcu fondu a v sídle banky, ktorá vykonáva funkciu depozitára. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je Dokument s kľúčovými informáciami k dispozícii, ako aj ďalšie možné miesta, kde sú dokumenty k dispozícii, sú uvedené na internetovej stránke www.erste-am.com.

Tento dokument slúži ako dodatočná informácia pre našich investorov a je založený na aktuálnych vedomostiach osôb poverených prípravou textu v čase prípravy. Naše analýzy a závery sú všeobecné a nezohľadňujú individuálne potreby našich investorov, čo sa týka výnosov, zdaňovania, alebo tolerancie rizika. Minulá výkonnosť nie je spoľahlivým indikátorom budúcej výkonnosti fondu. Zloženia portfólia fondov, ktoré sú uvedené v tomto dokumente, sú založené na ich aktuálnom stave vývoja na trhu v čase vytlačenia. V rámci aktívneho manažmentu sa uvedené zloženia portfólia fondov môžu kedykoľvek zmeniť.