Autor: Gerhard Winzer, senior portfólio manažér, Erste Asset Managements

Pravdepodobnosť pokračovania obnovy globálnej ekonomiky sa v posledných týždňoch zvýšila. Vývoj na finančných trhoch poukazuje na učebnicový príklad obnovy, rast cien akcií a pokles cien štátnych dlhopisov vyspelých krajín.

Americký dolár, ktorý sa často správa proticyklický, oslabil voči menovému košu. V tomto blogu sa budeme venovať príčinám súčasného vývoja a nutným podmienkam pre jeho pokračovanie.

Dôvody zlepšenia výhľadu:

- Vyhliadky vyriešenie konfliktu medzi USA a Čínou sa zlepšili. Aj keď prípadná dohoda bude len čiastočná a nebude riešiť všetky sporné body (bilaterálny obchod, transfer technológií, finančné toky, manipuláciu juanu a ochranu patentov). Obe krajiny sa môžu dohodnúť na prímerí. To znamená, že riziká na strane poklesu sa znížili a eskalácia konfliktu jenepravdepodobná.

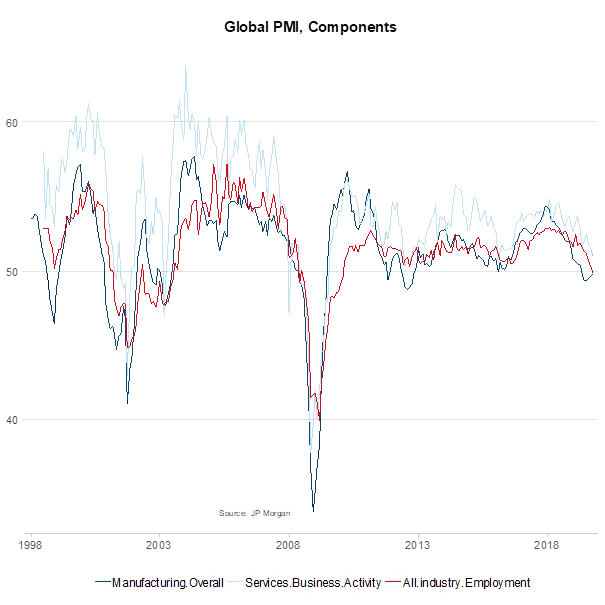

- Vidíme znaky stabilizácie v odvetviach, ktoré doteraz čelili pomalému rastu alebo kontrakcií. Platí to pre priemyselnú výrobu, ako aj pre kapitálové výdavky korporácií. Globálny index nákupných manažérov vo výrobnom sektore, ktorý sa zverejňuje na mesačnej báze je v tejto súvislosti dôležitým ukazovateľom. Októbrový výsledok potvrdil mierne pozitívny vývoj za posledné tri mesiace. Index nákupných manažérov zaznamenal najvýraznejší prepad začiatkom 2018. Na základe posledných výsledkov sa domnievame, že sa globálny podnikateľský sentiment sa odrazil z krátkodobého dna.

- Sentiment nákupných manažérov vo všeobecnosti klesal oveľa výraznejšie ako takzvané tvrdé ekonomické ukazovatele, medzi ktoré patrí spotreba alebo výroba. Ak by došlo k ďalšiemu zníženiu globálnych a geopolitických neistôt, negatívny sentiment by sa mohol rýchlo otočiť.

- Najvýznamnejšie centrálne banky rozvinutých krajín v posledných mesiacoch obnovili nákup štátnych dlhopisov. ECB oznámila obnovenie nákupu štátnych dlhopisov už v polovici tohto roka. Fed začal nakupovať štátne pokladničné poukážky a snaží sa tak podporiť likviditu na peňažnom trhu. Výsledkom zmeny politiky centrálnych bánk je zlepšenie finančných podmienok. Čo do veľkej miery podporilo rast cien aktív počas tohto roka. Tento vývoj podporuje aj reálnu ekonomiku, aj keď po značnom časovom odstupe.

- Fiškálna politika niektorých krajín rovnako podporila ekonomiku. Jedným z relevantných indikátorov je štátny rozpočet bez úrokových platieb, upravený o účinky hospodárskeho cyklu vo vzťahu k potenciálnej produkcií ekonomiky. Agregovaný výsledok od začiatku 2018 pre krajiny OECD klesol o -0,4% na -1,4%. Čo má marginálny pozitívny vplyv na hospodársky rast.

- Pokiaľ ide o vývoj úverov, Čína vyniká. Od začiatku roka 2016 do konca roka 2018 bol úverový impulz, t. j. zmena rastu úverov v porovnaní s hospodárskym rastom –záporný. Okrem zvýšených geopolitických neistôt a zníženia globálnej ponuky peňazí to bol pravdepodobne jeden z hlavných dôvodov oslabenia rastu svetového hospodárstva. Od začiatku tohto roku bol úverový impulz v Číne pozitívny, aj keď iba mierne.

Pozitívny vývoj je dosť silný na to, aby zabránil ďalšiemu oslabeniu svetového hospodárskeho rastu. Avšak nestačí na zvrátenie trendu. Aké sú potrebné podmienky na zvrátenie trendu? Okrem vyššie uvedených faktorov, budúca obnova hospodárstva sa bude opierať o tieto piliere:

- Negatívny vývoj vo výrobnom sektore sa nesmie rozšíriť do iných ekonomických sektorov a musí ostať obmedzený. Správy ale naznačujú, že trend v tejto oblasti nie je pozitívny. Rast zamestnanosti spomalil a rovnako vidíme spomalenie tejto zložky v indexe nákupných manažérov, čo naznačuje negatívny vývoj. Znamená to, že môže dôjsť k narušeniu najdôležitejšieho piliera hospodárskeho rastu a tým je súkromná spotreba. To znamená, že je príliš skoro na zvrátenie trendu. Ekonomický rast pravdepodobne ostane pod svojím potenciálom ešte niekoľko mesiacov.

- Uvoľnenie monetárnej politiky bolo pravdepodobne dostatočne efektívne na stabilizáciu ekonomického rastu. Avšak centrálna banka USA už signalizovala, že cyklus znižovania sadzieb sa skončil (sadzby klesli o 0,75 % od pásma 1,5 % - 1,75 %). Tento krok ale môže znamenať problém pre ostatné centrálne banky. Inak povedané, kooperácia v globálnom uvoľňovaní menovej politiky sa blíži ku konci. Dobrou správou ale je, že guvernér Powell povedal, že prípadné zvyšovanie sadzieb v USA je takmer vylúčené. Fed pravdepodobne skúma budúcnosť inflácie a jej udržateľnosti vzhľadom na vývoj domácej a globálnej ekonomiky. Záver: menová politika musí ostať uvoľnená.

- Zisk spoločností musí znova začať rásť. V posledných mesiacoch boli príjmy spoločností na celom svete nižšie. V súčasnosti môžeme hovoriť o stagnácií. Tento vývoj predovšetkým súvisí s poklesom nominálneho rastu HDP, ako aj s nárastom jednotkových mzdových nákladov.

- Vzhľadom na to, že vo viacerých krajinách je relatívne vysoká zamestnanosť, to vytvára tlak na rast miezd, čo je vo všeobecnosti pozitívne. Keďže je však rast produktivity nižší, jednotkové náklady sa zvýšili. Teoreticky sa to môže premietnuť do vyššej inflácie spotrebiteľských cien alebo do ziskových marží. Posledné menované sa prejavilo v posledných kvartáloch. V scenári oživenia tlak na ziskové marže v podnikovom sektore klesá, pravdepodobne v dôsledku vyššieho rastu výnosov.

Záver: Zvýšenie cien rizikových aktív je čoraz menej v dôsledku zníženia úrokových sadzieb zo strany centrálnych bánk (keďže sa cyklus uvoľňovania blíži ku koncu). Skôr sa tento rast zakladá na znížení globálnych rizík, ktoré podporuje mini dohoda medzi USA a Čínou. Na zvrátenie súčasného trendu hospodárskeho rastu musia negatívne účinky zostať obmedzené a politika centrálnych bánk uvoľnená. Zároveň musí dôjsť k rastu príjmov spoločností.

Originálny zdroj informácie: https://blog.de.erste-am.com/kommentar-was-fuer-eine-erholung-der-wirtschaft-spricht/

Právne upozornenie:

Uvedené informácie slúžia na marketingové účely. Pokiaľ nie je uvedené inak, zdrojom informácií je spoločnosť Erste Asset Management GmbH. Našimi komunikačnými jazykmi sú nemčina a angličtina.

Prospekt pre fondy pre podniky kolektívneho investovania do prevoditeľných cenných papierov (PKIPCP) (rovnako ako jeho prípadné zmeny) je vypracovaný v súlade s ustanoveniami rakúskeho zákona o investičných fondoch InvFG z roku 2011 a zverejnený v úradnom vestníku „Amtsblatt zur Wiener Zeitung“. Pre alternatívne investičné fondy (AIF), ktoré sú pod správou spoločnosti Erste Asset Management GmbH, sa podlá ustanovení zákona o správcoch alternatívnych investičných fondov (AIFMG) v súlade s rakúskym zákonom o investičných fondoch InvFG 2011 vyhotovujú „Informácie pre investorov podľa §21 AIFMG“. Prospekt, „Informácie pre investorov podľa § 21 AIFMG“, ako aj Dokument s kľúčovými informáciami sú potenciálnym investorom k dispozícii vždy v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii mandatory publications a takisto k dispozícii bezplatne v sídle správcu fondu a v sídle banky, ktorá vykonáva funkciu depozitára. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je Dokument s kľúčovými informáciami k dispozícii, ako aj ďalšie možné miesta, kde sú dokumenty k dispozícii, sú uvedené na internetovej stránke www.erste-am.com.

Tento dokument slúži ako dodatočná informácia pre našich investorov a je založený na aktuálnych vedomostiach osôb poverených prípravou textu v čase prípravy. Naše analýzy a závery sú všeobecné a nezohľadňujú individuálne potreby našich investorov, čo sa týka výnosov, zdaňovania, alebo tolerancie rizika. Minulá výkonnosť nie je spoľahlivým indikátorom budúcej výkonnosti fondu. Zloženia portfólia fondov, ktoré sú uvedené v tomto dokumente, sú založené na ich aktuálnom stave vývoja na trhu v čase vytlačenia. V rámci aktívneho manažmentu sa uvedené zloženia portfólia fondov môžu kedykoľvek zmeniť.