Autor: Gerhard Winzer

Prvý pohľad na tradičné ekonomické kategórie, ako je hospodársky rast, inflácia a monetárna politika, naznačuje skôr priaznivé prostredie pre finančný trh. Avšak eskalácia obchodného konfliktu medzi USA a Čínou výrazne zvýšila riziká a už niekoľko dní je dominantným faktorom na trhoch.

Rast ostáva pozitívny

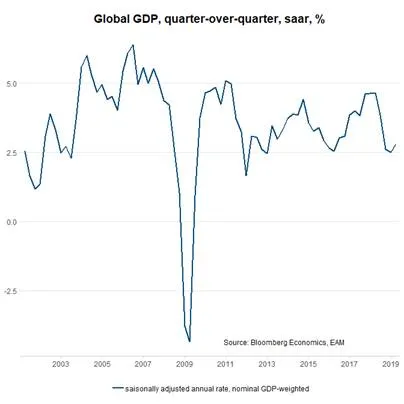

V súvislosti s reálnym rastom globálneho HDP vidíme tri pozitívne aspekty.

- Hospodársky rast sa v porovnaní so 4. kvartálom 2018 zvýšil. To znamená, že stabilizácia ekonomiky po poklese na konci minulého roka bola skôr, než sa očakávalo.

- Na úrovni +2,7% (anualizovane) sa odhad tempa rastu blíži k potenciálu. To je

najmä vďaka rastu v USA a Čine, ktoré dokázali rásť nad očakávania. Len pred niekoľkými týždňami sme očakávali rast medzi 2,0 až 2,5%. - Vidíme, že niektoré predstihové ukazovatele sa zlepšili. Čo sa týka indexu globálnych nákupných manažérov (PMI), významné sub-komponenty indexu - produkcia a objem objednávok rástli. Čínske PMI zaznamenalo vyšší dopyt po importoch a rovnako sa zvýšili očakávania rastu.

Trh práce

Silný trh práce vo vyspelých ekonomikách je dôležitým elementom hospodárskeho rastu. Nízka miera nezamestnanosti a súčasný vývoj na trhu práce je zdrojom príjmov a spotreby. Treba ale dodať, že trh práce nie je predstihovým indikátorom.

Riziká sú na strane poklesu

Vývoj v sektore spotrebiteľských tovarov ostáva slabý. To znamená aj priemyselná výroba, export tovarov a kapitálové výdavky v podnikovom sektore. Tie sú na nízkych úrovniach najmä kvôli pomalému rastu ziskov a horšiemu sentimentu podnikov. Zhoršujúca sa nálada je spôsobená aj vyššou mierou neistoty v súvislosti s budúcimi vzťahmi medzi USA a Čínou.

Rivalita medzi USA a Čínou

Doteraz skryté riziko zlyhania rokovaní medzi USA a Čínou sa zmenilo na problém, ktorý dominuje na trhu a všetko to začalo jedným tweetom amerického prezidenta začiatkom mája. Trh nezapočítal toto riziko adekvátne (riziko zvýšenia taríf). Tweet od prezidenta Trumpa, v ktorom hrozil zvýšením ďalších taríf, vyvolalo pokles na trhu. V podstate existuje šesť problémových bodov a nie všetky sa týkajú obchodu:

- USA požadujú zníženie deficitu obchodnej bilancie s Čínou. Vychádzajú z predpokladu, že obchodný deficit je vo všeobecnosti zlý. Kým učebnice skôr tvrdia inak, ale heterodoxné názory (nekonvenčné názory) sú teraz populárne. Ekonómovia používajú jedno prirovnanie k vysvetleniu „obchodných deficitov“. Ak zákazník nakupuje v supermarkete tovar, jeho obchodná bilancia so supermarketom je negatívna, avšak to neznamená, že by mal zákazník radšej vyrábať napríklad mlieko doma, ako ho radšej nakupovať v supermarkete. Tu je možné dosiahnuť dohodu.

- Čína požaduje okamžité zrušenie zavedených taríf. Avšak USA sa zatiaľ nechcú vzdať tejto páky, dohoda je v tomto prípade stále možná.

- Protekcionizmus: ukončenie dotácii, zrušenie bariér (vrátane zanechania núteného prenosu know-how). Aj tu je možné dosiahnuť kompromis.

- Lepšia ochrana duševného vlastníctva. V tejto oblasti už boli urobené niektoré ústupky zo strany Číny a dohoda je rovnako veľmi pravdepodobná.

- Požiadavka na zmenu čínskej národohospodárskej politiky – „Made in China 2025“. Tu je nepravdepodobné, že sa Čína vzdá svojich cieľov. Modernizácia čínskeho priemyslu a orientácia na vnútorný trh, rovnako ako aj dosiahnutie vedúceho postavenie v oblasti technológií.

Tri možné scenáre:

- Predĺženie. Obe krajiny si dajú viacej času na rokovania. Pretrvávajúca neistota bude mať negatívny vplyv na súkromný sektor.

- Žiadna dohoda (ďalšia eskalácia). Zvýšené tarify a dodatočné obmedzenia priamych zahraničných investícii na oboch stranách by boli negatívne pre globálnu ekonomiku.

- Dohoda. Kompromis by bol pozitívny pre globálnu ekonomiku.

Expanzívna politika centrálnych bánk

Vo všeobecnosti povedané, politika centrálnych bánk sa stala ešte viacej expanzívna. Najdôležitejším faktorom rastu cien aktív v prvom štvrťroku 2019 bola zmena slovníka a politiky viacerých kľúčových centrálnych bánk. Zatiaľ čo došlo k zastaveniu zvyšovania úrokovej miery a k zmene výhľadu na neutrálny, v niektorých prípadoch došlo dokonca k zníženiu sadzieb.

V USA už trhy započítali do konca roka jedno zníženie úrokovej miery. Zároveň Fed signalizuje, že bude naďalej opatrný a počká si na rast jadrovej inflácie (1,6% na r/r v marci). Symetrickým cieľom Fedu je inflácia PCE na úrovni 2,0% (symetrický cieľ znamená, že aj po prekročení inflačného cieľa nemusí Fed uťahovať menovú politiku). Nová politika Fedu znamená, že uvažovanie o expanzívnej politike sa zmenilo. Spočiatku to boli turbulencie na finančných trhoch, neskôr ekonomické riziká. Argumentom je, že inflácia je príliš nízka. Interpretovať by sme to mohli ako manažovanie trhových očakávaní centrálnou bankou, ktoré nebude explicitne alebo priamo v rozpore s očakávaním zníženia úrokových sadzieb. V dôsledku sa znížila aj pravdepodobnosť zvýšenia sadzieb v tomto kvartáli.

Výhľad

Ekonomický rast v súčasnosti nie je vysoký (prehrievanie ekonomiky) alebo príliš nízky (recesia). Inflácia je nízka a potenciálne riziko zvýšenia sadzieb v USA je menej pravdepodobné. Politika centrálnych bánk je expanzívna. Tieto faktory implikujú zlepšenie prostredia na finančných trhoch, ceteris paribus.

Na druhú stranu, riziká sú naklonené smerom nadol.

- Priemyselná produkcia a kapitálové výdavky podnikov sú stále slabé·

- Rivalita medzi USA a Čínou. Ak sa naplnia vyhrážky voči Číne a jedná sa len o taktiku, ktorá má zvýšiť tlak a dosiahnuť dohodu, alebo je motivácia úplne iná. V konečnom dôsledku akákoľvek ďalšia eskalácia medzi USA a Čínou bude negatívna pre globálnu ekonomiku. Na to samozrejme budú reagovať aj rizikové aktíva či už v krátkodobom alebo dlhodobom horizonte.

Originálny zdroj informácie: https://blog.de.erste-am.com/china-beherrscht-den-markt/

Právne upozornenie:

Uvedené informácie slúžia na marketingové účely. Pokiaľ nie je uvedené inak, zdrojom informácií je spoločnosť Erste Asset Management GmbH. Našimi komunikačnými jazykmi sú nemčina a angličtina.

Prospekt pre fondy pre podniky kolektívneho investovania do prevoditeľných cenných papierov (PKIPCP) (rovnako ako jeho prípadné zmeny) je vypracovaný v súlade s ustanoveniami rakúskeho zákona o investičných fondoch InvFG z roku 2011 a zverejnený v úradnom vestníku „Amtsblatt zur Wiener Zeitung“. Pre alternatívne investičné fondy (AIF), ktoré sú pod správou spoločnosti Erste Asset Management GmbH, sa podlá ustanovení zákona o správcoch alternatívnych investičných fondov (AIFMG) v súlade s rakúskym zákonom o investičných fondoch InvFG 2011 vyhotovujú „Informácie pre investorov podľa §21 AIFMG“. Prospekt, „Informácie pre investorov podľa § 21 AIFMG“, ako aj Dokument s kľúčovými informáciami sú potenciálnym investorom k dispozícii vždy v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii mandatory publications a takisto k dispozícii bezplatne v sídle správcu fondu a v sídle banky, ktorá vykonáva funkciu depozitára. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je Dokument s kľúčovými informáciami k dispozícii, ako aj ďalšie možné miesta, kde sú dokumenty k dispozícii, sú uvedené na internetovej stránke www.erste-am.com.

Tento dokument slúži ako dodatočná informácia pre našich investorov a je založený na aktuálnych vedomostiach osôb poverených prípravou textu v čase prípravy. Naše analýzy a závery sú všeobecné a nezohľadňujú individuálne potreby našich investorov, čo sa týka výnosov, zdaňovania, alebo tolerancie rizika. Minulá výkonnosť nie je spoľahlivým indikátorom budúcej výkonnosti fondu. Zloženia portfólia fondov, ktoré sú uvedené v tomto dokumente, sú založené na ich aktuálnom stave vývoja na trhu v čase vytlačenia. V rámci aktívneho manažmentu sa uvedené zloženia portfólia fondov môžu kedykoľvek zmeniť.