Autor: Dieter Kerschbaum

Investori neskrývajú radosť z rastu na akciovom trhu. Avšak okrem rastu cien akcií, sú ďalším dôležitým faktorom aj dividendy. V čase, kedy sú úrokové sadzby na extrémne nízkych úrovniach, ročná dividenda ktorú distribuujú spoločnosti akcionárom je lákadlom pre mnohých investorov.

Dividendy robia portfólio viac stabilné

Pri hľadaní atraktívnych spoločností je potrebné brať do úvahy aj dividendy, predovšetkým kvôli dlhodobo nízkym úrokovým sadzbám. Štatistiky ukazujú, že dividendy môžu pozitívne ovplyvniť celkový výnos. Spoločnosti, ktoré si môžu dovoliť vyplácať dividendy, majú často vysokú trhovú kapitalizáciu a dlhú históriu pôsobenia na kapitálovom trhu. Korporácie, ktoré pravidelne vyplácajú časť svojich ziskov ako dividendy svojím akcionárom, majú väčšinou stabilné príjmy, ktoré im umožnia absorbovať prípadné komplikácia v čase, kedy dochádza k nárastu volatility na akciových trhoch.

Dividendové akcie nie sú lepšou formou dlhopisov

Dividendové akcie môžu pomôcť investorom kompenzovať nedostatok úrokových výnosov vo svojich portfóliách. Treba ale zdôrazniť, že to nie sú dlhopisy. Akcie a dlhopisy sú dve rôzne skupiny aktív: dlhopisový investor požičiava peniaze či už vláde alebo súkromným spoločnostiam na dobu určitú. Na oplátku dostáva pravidelné úrokové platby, ale nezúčastňuje sa na zisku alebo strate spoločnosti. Kúpenie akcií znamená, že sa investor stáva spoluvlastníkom spoločnosti. Tým pádom má investor právo sa podieľať na dividende, ale musí tiež čeliť fluktuáciám ktoré sú spojené s akciovým trhom. Riziko poklesu ceny akcií by sa nemalo podceňovať.

Čo znamená vysoký dividendový výnos

Dividendový výnos je pomer, ktorý meria návratnosť, ktorú investor získa zo ziskuspoločnosti. Je to pomer dividendy na akciu k cene akcie, vynásobený 100.

Spoločnosti budú tento rok distribuovať relatívne vysoké dividendy

Spoločnosti budú tento rok distribuovať relatívne vysoké dividendy Podľa odhadov analytikov budú burzovo obchodované spoločnosti distribuovať, podobne ako v minulom roku, vysoké dividendy aj v 2019. Výnos z dividend pre tento rok na akciách v americkom indexe S&P500 by mal v priemere dosiahnuť 2,2 %. Odhad priemerného dividendového výnosu indexu Nikkei je na 2,3 % a odhadovaný dividendový výnosy pre spoločnosti v indexe EuroStoxx je 3,9 % (zdroj: Bloomberg). Pre porovnanie, výnos 10-ročného nemeckého vládneho dlhopisu je v súčasnosti negatívny, na úrovni -0,123 % (zdroj: Bloomberg, k 15.5.2019).

Je potrebné sledovať jedným okom aj iné parametre

Dividendy v absolútnom vyjadrení nie je jediným parametrom, na ktorý by sa malo dávať pozor, pretože vyššia dividenda môže tiež znamenať, že cena akcií poklesla. Dôležitým aspektom v tejto súvislosti je pravidelné vyplácanie dividendy a ich dlhodobé zvyšovanie. Okrem toho by sa mali vziať do úvahy aj iné pomery (príjem, cash flow a ROE). Rovnako ako pri všetkých investičných stratégiách má zmysel, aby dividendové cenné papiere boli súčasťou široko diverzifikovaného portfólia. Ak nemáte čas alebo chuť analyzovať desiatky alebo stovky spoločností, môžete nechať výber vhodných dividendových akcií expertom z investičných spoločností.

„Dvojitá dividenda“ s fondom ERSTE RESPONSIBLE STOCK DIVIDEND

Na tento účel sme vytvorili fondy ako ERSTE RESPONSIBLE STOCK DIVIDEND. Okrem nadpriemerného výnosu vo výške 4,2 % ponúka fond aj ďalšiu výhodu, akcie v portfóliu sú vyberané podľa filtra udržateľnosti Erste Asset Managmentu. Čo to znamená?

Náš tím dôkladne skúma potenciálnych kandidátov (spoločnosti), či spĺňajú ESG kritériá a sú prijateľné vzhľadom na náš štandard, vysvetľuje stratég Alexander Sikora-Sickl.

Stratégia s nízkou volatilitou na minimalizovanie rizika

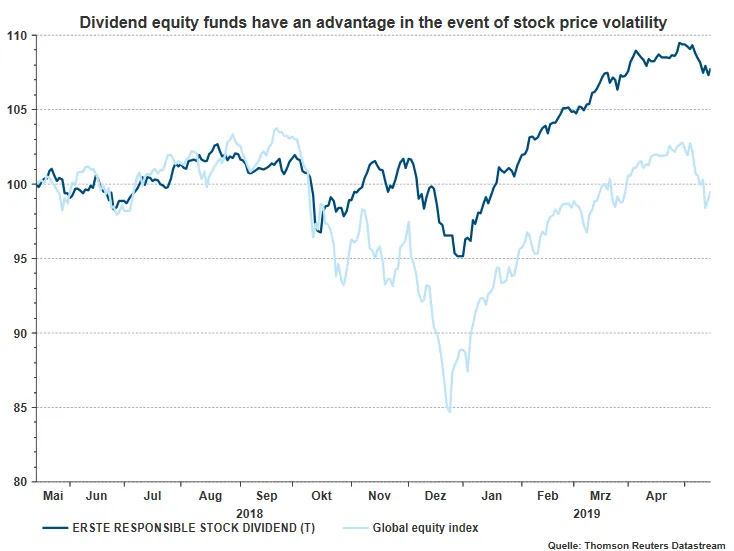

Zatiaľ čo globálne diverzifikované akciové portfólio ku konci minulého roka stratilo viac ako 13 %, dobre spravovaný dividendový fond, ako napríklad ERSTE RESPONSIBLE STOCK DIVIDEND, zaznamenal pokles iba o 6,5% (zdroj Bloomberg, Erste AM). To znamená, že portfólio lepšie udržalo hodnotu a rovnako štatistiky poukázali na fakt, že po odrazení dokázal fond generovať podobný zisk ako akciový trh. Tento úspech je založený na investičnej stratégii, ktorej základným princípom sú investície do spoločností s nižšou volatilitou. Portfólio manažér Sickl preto venuje osobitú pozornosť kvalitatívnym parametrom spoločností, ktoré analyzuje. EBIT marža spoločností v portfóliu je na úrovni 33 %, voľný cash flow je 4,6 % (zdroj: Erste AM, vlastné dáta, marec 2019).

Portfólio fondu ERSTE RESPONSIBLE STOCK DIVIDEND v súčasnosti obsahuje širokú škálu spoločností z rôznych regiónov a sektorov. Nedávno sme nakúpili akciové tituly z Austrálie, Kanady a Nemecka, ako aj spoločností so vysokými dividendami z oblasti služieb, priemyslu a financií.

Zhrnutie

Dividendy sú dôležitým komponentom výnosov z akcií. Výber atraktívnych dividendových titulov si vyžaduje pohľad na finančnú silu spoločnosti. Buďte opatrní, vysoký dividendový výnos nie je vždy nákupným argumentom. Môže ísť o prípad, keď sa cena akcie znížila v dôsledku nepriaznivého vývoju, ale očakávania budúcej výšky dividend neboli upravené. Dividendová stratégia naznačuje, že spoločnosti s vyšším dividendovým výnosom majú nižšiu volatilitu ceny, ako spoločnosti, ktoré nevyplácajú dividendy. Každý kto chce investovať do akcií, ale nechce akceptovať vyššiu volatilitu je v prípade fondov s dividendovými akciami v dobrých rukách.

Originálny zdroj informácie: https://blog.de.erste-am.com/was-hat-es-mit-dividenden-bei-aktien-auf-sich/

Právne upozornenie:

Uvedené informácie slúžia na marketingové účely. Pokiaľ nie je uvedené inak, zdrojom informácií je spoločnosť Erste Asset Management GmbH. Našimi komunikačnými jazykmi sú nemčina a angličtina.

Prospekt pre fondy pre podniky kolektívneho investovania do prevoditeľných cenných papierov (PKIPCP) (rovnako ako jeho prípadné zmeny) je vypracovaný v súlade s ustanoveniami rakúskeho zákona o investičných fondoch InvFG z roku 2011 a zverejnený v úradnom vestníku „Amtsblatt zur Wiener Zeitung“. Pre alternatívne investičné fondy (AIF), ktoré sú pod správou spoločnosti Erste Asset Management GmbH, sa podlá ustanovení zákona o správcoch alternatívnych investičných fondov (AIFMG) v súlade s rakúskym zákonom o investičných fondoch InvFG 2011 vyhotovujú „Informácie pre investorov podľa §21 AIFMG“. Prospekt, „Informácie pre investorov podľa § 21 AIFMG“, ako aj Dokument s kľúčovými informáciami sú potenciálnym investorom k dispozícii vždy v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii mandatory publications a takisto k dispozícii bezplatne v sídle správcu fondu a v sídle banky, ktorá vykonáva funkciu depozitára. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je Dokument s kľúčovými informáciami k dispozícii, ako aj ďalšie možné miesta, kde sú dokumenty k dispozícii, sú uvedené na internetovej stránke www.erste-am.com.

Tento dokument slúži ako dodatočná informácia pre našich investorov a je založený na aktuálnych vedomostiach osôb poverených prípravou textu v čase prípravy. Naše analýzy a závery sú všeobecné a nezohľadňujú individuálne potreby našich investorov, čo sa týka výnosov, zdaňovania, alebo tolerancie rizika. Minulá výkonnosť nie je spoľahlivým indikátorom budúcej výkonnosti fondu. Zloženia portfólia fondov, ktoré sú uvedené v tomto dokumente, sú založené na ich aktuálnom stave vývoja na trhu v čase vytlačenia. V rámci aktívneho manažmentu sa uvedené zloženia portfólia fondov môžu kedykoľvek zmeniť.