Autor: Karin Uličná

Keď si vyhľadáme na internete pojem "investičný horizont", nájdeme tam rôzne definície, napríklad: „obdobie, počas ktorého by mal investor držať cenný papier alebo portfólio“, alebo “čas, počas ktorého investor plánuje držať svoje portfólio cenných papierov, aby zrealizoval zisk na základe akceptovaného rizika“. Je však z definícií jasné, čo investičný horizont presne znamená? Je to čas, po ktorom portfólio dosiahne určitý očakávaný výnos, alebo výkonnosť minimálne 0 %, alebo jeho hodnota neklesne pod určitú zadanú maximálnu stratu? Investor môže zadefinovať svoj investičný horizont pri vypĺňaní investičného dotazníka, a vtedy určite očakáva, že mu investovanie prinesie zisk. Definícia investičného horizontu však nie je presne definovaná a preto môže byť tento pojem rôzne chápaný.

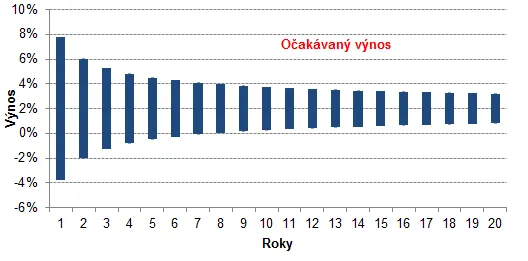

Matematicky je možné investičný horizont vysvetliť na základe prístupu „hodnota v riziku“ (value at risk). Ako príklad uvediem reálne dáta fondu so strednou mierou rizika, ktorého priemerný výnos za posledných 5 rokov je 2 % p. a. a volatilita za toto obdobie 3,5 % p. a. Tieto dáta použijem pre výpočet očakávaných údajov do budúcnosti. Pre účel zjednodušenia predpokladám, že pozorovania majú charakteristiku normálneho rozdelenia. V grafe č.1 sú zobrazené pásma možných výsledkov výkonností v jednotlivých rokoch v budúcnosti s pravdepodobnosťou 90 %. Očakávaný výnos je stredná hodnota možných výsledkov. Najväčší rozptyl možných výsledkov je v prvom roku investovania a s časom sa pásma zužujú, pričom ich hraničné hodnoty konvergujú k úrovni očakávaného výnosu. Spodná hranica pásma sa po 8. roku dostáva nad nulu, čo možno interpretovať tak, že s 95 % pravdepodobnosťou fond po 8 rokoch dosiahne aspoň nulovú výkonnosť. Zostávajúcich 5 % pravdepodobnosti zahŕňa prípady, kedy nie je možné kvantifikovať veľkosť možnej straty. Obvykle sa jedná o turbulentné obdobia na trhoch s vysokými výkyvmi, ktoré nastávajú zriedkavo.

Teoretický model ukazuje, že s rastúcim časom pravdepodobnosť straty klesá, pričom neexistuje absolútna istota, že aj po dodržaní investičného horizontu bude fond v zisku. Ak teda nastane na trhoch vyšší prepad cien aktív, investor by mal zvážiť, či práve v danom okamihu vystúpi z investície, hoci dodržal investičný horizont. Môže nastať aj opačná situácia, a to, že portfólio dosiahne neobyčajne vysoké zhodnotenie za oveľa kratší čas, ako bol odporúčaný horizont. Pri investovaní ceny aktív kolíšu a počas obdobia držania investície existujú časové úseky s rôzne vysokou kladnou alebo zápornou výkonnosťou. Preto by odporúčaný investičný horizont nemal byť chápaný ako fixné obdobie držania investície.

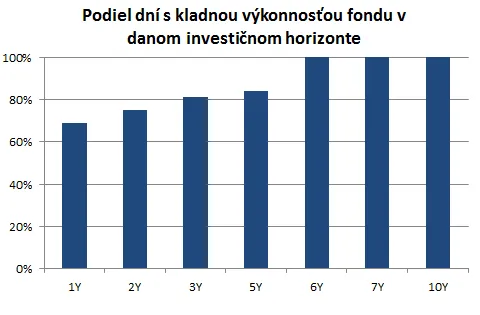

A teraz poďme trochu do minulosti. V grafe č. 2 je na základe historických dát fondu od 31.12.2009 do 24.4.2019 zobrazené percentuálne zastúpenie dní, kedy bola 1-ročná až 10-ročná výkonnosť fondu kladná. Ročná výkonnosť fondu bola kladná v 68 % všetkých dní. V rámci dvojročnej výkonnosti bolo v zisku 75 % dní. Percento zastúpenia dní s pozitívnym výsledkom postupne rástlo. Napokon pri šesť ročnej a dlhšej výkonnosti boli všetky dni v sledovaných obdobiach v pluse. Potvrdzuje sa, že dlhšie obdobie investovania (nad 6 rokov) prinieslo kladnú výkonnosť všetkým podielnikom, ktorí zotrvali vo fonde.

Ako sa správali podielnici tohto fondu? Priemerný investičný horizont podielnikov bol 5,2 roka, medián dát predstavoval 5,7 roka. To je v súlade s odporúčaným investičným horizontom, ktorý sa obvykle uvádza v materiáloch, ako kľúčové informácie pre investorov, predajný prospekt, mesačná správa.

Záver:

Investičný horizont je veličina, ktorá popisuje rizikovosť investície. Spolu s očakávaným výnosom a rizikom (volatilitou) dotvára tento parameter rizikovo-výnosový profil fondu / portfólia. Dlhší investičný horizont naznačuje vyššiu rizikovosť investície. Je to orientačná dĺžka času zotrvania v investícii, nie je to fixný dátum v budúcnosti, kedy treba investíciu predať. Výhodou investovania do podielových fondov je vo väčšine prípadov denné zverejňovane cien, ale niekedy je lepšie nesledovať vývoj každý deň. Dodržiavanie investičného horizontu je dôležité. V horších časoch na trhoch sa oplatí pozorne zvážiť svoje rozhodnutia a radšej svoj investičný horizont predĺžiť.

Upozornenie:

Tento dokument je marketingovým oznámením a slúži ako doplnkový zdroj informácií pre investorov, pričom je založený na najlepších informačných zdrojoch dostupných v čase jeho vytvorenia. Uvedené analýzy a závery majú všeobecnú povahu a nezohľadňujú individuálne potreby investorov, pokiaľ ide o výnos, zdaňovanie a mieru akceptovateľného rizika. Informácie boli spracované bez zohľadnenia osobnej situácie možných prijímateľov a ich znalostí a skúseností v oblasti investovania, nepredstavujú poskytnutie investičného poradenstva alebo investičného prieskumu, nie sú ani návrhom na uzatvorenie obchodu zo strany správcovskej spoločnosti a nevyplývajú z neho žiadne záväzky. Výnosy z investície do podielových fondov dosiahnuté v minulosti nie sú zárukou budúcich výnosov. Zdrojom použitých informácii je Erste Asset Management GmbH, ktorá podniká na území Slovenskej republiky prostredníctvom organizačnej zložky Erste Asset Management GmbH, pobočka Slovenská republika (ďalej „EAM SK“), ak nie je uvedené inak. Informácie obsiahnuté v tomto dokumente nie je dovolené ďalej rozširovať bez predchádzajúceho súhlasu spoločnosti EAM SK.