Autor: Philipp Marchhart | Communications Specialist | Erste Asset Management | 4 min. čítania

Investičné sporenie – prečo sa oplatí vydržať?

Vojna, inflácia a úrokové sadzby – investor potrebuje mať v roku 2022 zachovať pokoj a vytrvať . Kým predchádzajúci rok priniesol na burzách rekordné zisky, v tomto roku panuje na kapitálových trhoch pochmúrna nálada. V čase krízy sa akciovým investorom oplatí vytrvať, čoho dôkazom je história

Turbulentný polrok

Najdôležitejšie indexy priniesli ku koncu prvého polroka negatívny výsledok. Začiatkom roka sa index S&P-500 v USA vyšplhal na nové rekordné maximum. Ruská invázia na Ukrajinu na konci februára tiež spôsobila hlbší prepad trhov a prehĺbila najmä v Európe obavy z recesie.

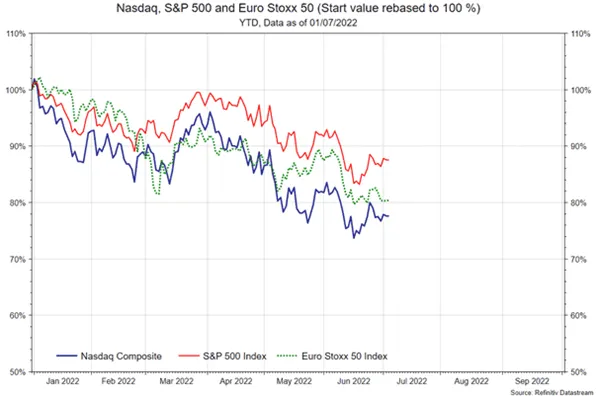

Prvýkrát od poklesu počas prvej vlny koronavírusu v roku 2020 je S&P 500 opäť v medveďom trhu. To znamená, že akciový index klesol o viac ako 20 % pod svoje historické maximum zo začiatku januára. V Európe nie je situácia iná ani pri indexoch, akými sú Euro-Stoxx-50 alebo nemecký DAX. Medziročné straty boli ešte výraznejšie v prípade amerického indexu zameraného na technológie - Nasdaq Composite, ktorý od začiatku roka stratil takmer 30 % hodnoty. Vyhliadky prísnejšej menovej politiky s vyššími úrokovými sadzbami doliehajú najmä na rýchlo rastúce spoločnosti v technologickom sektore, ktoré často majú stále nízku alebo žiadnu ziskovosť.

V eurovom vyjadrení sú dva americké indexy v menšom poklese ako európsky Euro Stoxx (pozri graf). Je to spôsobené tým, že kurz eura voči americkému doláru zatiaľ v tomto roku výrazne klesal. Pri aktuálnom kurze 1,02 USD za EUR (k 20. júlu 2022) je európska mena aktuálne približne 13 % pod úrovňou spred roka.

Poznámka: Indexy počítané v eurách; minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti investície.

Krízy prichádzajú znova a znova

Stav krízy nie je na finančných trhoch ničím novým. Ekonomický vývoj alebo nepredvídané udalosti vždy spôsobujú pokles cien na akciových trhoch. Stále čerstvá je spomienka z času vypuknutia pandémie Covid-19 v roku 2020 a následný rapídny pokles na akciových trhoch. Prasknutie americkej realitnej bubliny v roku 2008 a dotcom bublina na začiatku milénia tiež poslali trhy do červených čísel a znepokojili mnohých investorov.

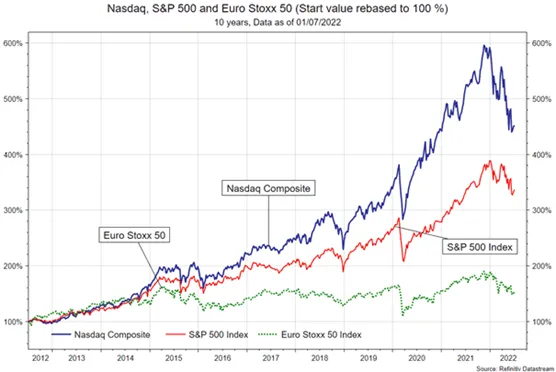

„Pohľad z diaľky“ však ukazuje, že aj po najprudších prepadoch sa ceny akcií vždy zotavili a vyšplhali sa na nové historické maximá. Každý, kto vstúpil na trh pred finančnou krízou v roku 2008, sa napríklad musel dočasne vyrovnať so značnými stratami, no svoje investované peniaze by už viac ako zdvojnásobil, a to aj napriek krízam počas koronavírusu a súčasnému medvediemu trhu.

Poznámka: Indexy počítané v eurách; minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti investície.

Efekt priemerovania ceny

Pre investorov, ktorí pravidelne investujú prostredníctvom investičného sporenia sú príležitosťou aj nižšie ceny. Môžu profitovať z efektu priemerovania ceny. V podstate to znamená, že pri poklese cien získate za rovnaký mesačný vklad viac podielov. Naopak, ak suma vkladu zostane rovnaká, nakúpi sa menej podielov, keď začnú akciové trhy opäť stúpať.

Výsledkom je, že prostredníctvom investičného sporenia sa najmä v neistých časoch nakúpi viac podielov a klient o to viac profituje, keď sa trhy zotavia a ceny stúpnu. Napríklad každý, kto si počas súčasného medvedieho trhu založí investičné sporenie, by sa mal tešiť z atraktívneho výnosu hneď, ako sa ceny vrátia na úrovne zozačiatku tohto roka.

Zdroj: Erste Asset Management

Príklad „U“ jasne demonštruje výhodu stratégie priemerovania ceny. „U“ na burze znamená, že ceny klesnú z maxima a po dosiahnutí dna opäť stúpnu – rovnako ako tvar písmena U. Ak by ste napríklad zainvestovali 1000 eur na začiatku „ U“, prešli si poklesom a potom predali na konci „U“, keď ceny opäť dosiahnu svoju počiatočnú úroveň, nedosiahli by ste žiadny výnos.

Pri stratégii s priemerovaním cien je to však inak. Ak si napríklad tých 1000 eur rozložíte na desať mesiacov po 100 eurách mesačne, pri poklese cien na začiatku nazbierate za rovnakú sumu viac podielov. V oboch prípadoch investujete spolu 1 000 eur. Ak ceny stúpnu na počiatočnú úroveň, ako v prípade trendu „U“, máte v porovnaní s jednorazovou investíciou už vyhraté. Investované peniaze prinášajú kladný výnos, aj keď cena je len rovnaká ako na začiatku investície. Čím hlbšie je „U“, tým vyššia je návratnosť. Cenové výkyvy sú najmä v prípade akcií veľmi výrazné. Preto má zmysel pravidelne a nepretržite sporiť, najmä pri týchto kolísavejších investíciách.

Avšak ani pri prístupe spriemerovania cien nie je zaručené, že investícia bude vždy v pozitívnych číslach. Okrem toho je potrebné poznamenať, že v prípade neustáleho rastu cien počas dlhého obdobia by jednorazová investícia priniesla spätne väčšiu návratnosť ako nepretržité sporenie podľa princípu priemerovania ceny.

Náročnosť načasovania trhu

„Čas na trhu je lepší ako načasovanie trhu“ – podľa tejto starej trhovej múdrosti je lepšie investovať na trhu aj v ťažších časoch, ako sa snažiť zachytiť vrcholy a pády akciových trhov správnym načasovaním. Na jednej strane ani najskúsenejší odborníci nedokážu predpovedať, kam sa trhy budú uberať a kedy je ideálny čas na nákup či predaj. Investori tak môžu riskovať, že zmeškajú vstup na trh a tým aj možný rast cien. Na druhej strane, časté zmeny v stratégii, teda viacnásobné výstupy a opätovné vstupy na trh, spôsobujú dodatočné transakčné náklady. Platí motto: „Prílišné naháňanie trendov vedie do chudobinca“.

Záver: Vytrvalosť sa vypláca

Najmä v čase krízy je dôležité zachovať si pokoj, rozvahu a zostať verný svojej stratégii. Tí, ktorí svoje peniaze dlhodobo investujú prostredníctvom investičného sporenia, napríklad do podielového fondu a nenechajú sa odradiť obávaným medvedím trhom, môžu z dlhodobého hľadiska profitovať.

Originálny zdroj informácie: https://blog.en.erste-am.com/fund-savings-plan-why-it-pays-off-to-persevere/

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.