Autor: CHRISTIAN SÜTTINGER, CFA – senior portfólio manažér EAM | 5 min. čítania

Prognózy z januára 2023 boli veľmi opatrné, ale stále obsahovali optimistickú časť: Po neuspokojivom roku 2022 z hľadiska akciového trhu bol určite priestor na pozitívne prekvapenia. December je vždy jedným z najrušnejších mesiacov v odvetví, ale je tiež aj príležitosťou na bilancovanie.

To, čo prichádza a zostáva, je návrat dlhopisov ako zdroja príjmov. Nasledujúci graf znázorňuje poklesy štátnych dlhopisov eurozóny od roku 2000:

Graf: Poklesy vládnych dlhopisov eurozóny

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

Zdroj: Bloomberg k 20.12.2023; Index: ICE BofA Euro Government Index

Do roku 2022 prechádzali štátne dlhopisy (a s nimi súvisiace podnikové dlhopisy) obmedzenými obdobiami strát a rýchlo sa z nich zotavili. Vývoj od roku 2022 bol úplne iný - je výsledkom masívneho zvyšovania úrokových sadzieb centrálnymi bankami. Súčasný pokles sa ani len nepriblížil k zotaveniu - to otvára do budúcnosti príležitosť na zisk. V nadväznosti na to by sa do popredia záujmu investorov mali opäť viac dostať tzv. zmiešané fondy.

Na finančných trhoch možno vidieť očakávania budúcich kľúčových úrokových sadzieb. Toto hodnotenie je, samozrejme, len momentálne a samo o sebe je volatilné, napriek tomu však môže byť ukazovateľom pre rok 2024. Nasledujúci graf znázorňuje situáciu v USA:

Graf: Očakávania vývoja kľúčových úrokových sadzieb v USA

Poznámka: Minulé výsledky nie sú spoľahlivým ukazovateľom budúcich výsledkov.

Zdroj: Bloomberg; stav k 20.12.2023

Očakáva sa, že úrokové sadzby sa v priebehu roka znížia celkovo o 1,6 %, čo znamená, že kľúčová úroková sadzba by sa na konci roka pohybovala na úrovni 3,7 %. Ešte pred mesiacom sa toto očakávanie pohybovalo okolo 4,3 %. V posledných 1 až 2 rokoch finančné trhy predpovedali zmenu trendu v prístupe amerického FED-u 7-krát (tzv. „FED pivot“), teraz by sa však toto očakávanie mohlo naplniť.

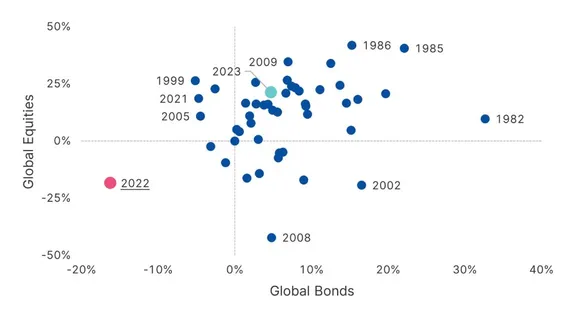

Celkovo sa aktuálny rok nachádza v grafe približne „v strede výsledkov“ ročných výnosov akcií a dlhopisov za posledných päť desaťročí:

Graf: Historické ročné výnosy akcií a dlhopisov

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

Zdroj: Bloomberg; k 20.12.2023; Indexy: MSCI ACWI (globálne akcie), Bloomberg Global Aggregate Index (globálne dlhopisy)

Výkonnosť globálnych akcií a európskych štátnych dlhopisov v priebehu tohto roka je nasledovná:

Graf: Výkonnosť európskych štátnych dlhopisov a globálnych akcií v roku 2023

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

Zdroj: Bloomberg; k 20.12.2023; Indexy: ICE BofA Euro Government index (európske štátne dlhopisy), MSCI World (globálne akcie)

Viditeľné sú tri fázy: od januára do konca júla, keď sa postupne zmierňovali obavy z recesie (USA) - potom približne do konca októbra, keď finančné trhy dospeli k záveru, že politika kľúčových úrokových sadzieb už nebude mať v dohľadnom čase podporný účinok - a napokon až do súčasnosti, keď prevláda názor, že tento podporný účinok sa ešte prejaví.

Investície private equity v Európe (s výnimkou Veľkej Británie) sa často vnímajú s určitou mierou skepsy. Stojí za to pozrieť sa za „veľkú mláku“:

Graf: Podiel akciových investícií na portfóliách súkromných investorov v USA

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

Podiel akcií na investíciách sporiteľov v USA sa pohybuje v rozmedzí približne 60 % až 70 % bez ohľadu na občasné krízy na akciových trhoch. Dokonca ani v rokoch 2002 a 2009 neklesol tento podiel pod 40 %. Hodnoty v tomto grafe vychádzajú z prieskumu.

Jedným z aspektov, ktorý by mohol (opäť) spôsobiť zvýšenú volatilitu akcií v roku 2024, je recesia v USA. Tá sa očakávala už v roku 2023, ale ekonomika sa ukázala ako mimoriadne odolná. Dôvod recesie zostáva nezmenený: zvýšenie úrokových sadzieb za účelom spomalenia ekonomiky. Hoci to bude v roku 2024 minulosťou, účinok sa často prejaví s oneskorením 1 až 2 rokov: Predovšetkým prostredníctvom zvýšenia nákladov na financovanie/úvery pre podniky.

Dalo by sa povedať, že recesie je ťažké predpovedať alebo včas rozpoznať. Ak by sa recesie dali predvídať s dostatočným časovým predstihom, vôbec by neexistovali, pretože by bol ešte čas na ich potlačenie. V minulosti bol náhly, prudký nárast nezamestnanosti indikátorom recesie. Ukazuje to nasledujúci graf:

Graf: Korelácia medzi nezamestnanosťou a recesiou v USA

Poznámka: Minulé výsledky nie sú spoľahlivým ukazovateľom budúcich výsledkov.

Hodnota v grafe vychádza z kĺzavého priemeru nezamestnanosti. Môžete vidieť, že krivka často stúpa a potom opäť klesá - len aby potom prudko „vystrelila“. Príčinou je interakcia medzi nezamestnanosťou a ekonomikou: k prepúšťaniu dochádza (len) vtedy, keď sa zhoršila zisková situácia podnikov. Počet nezamestnaných má následne negatívny vplyv na spotrebu, pretože spotreba je stabilná len vtedy, ak neexistujú obavy o pracovné miesta.

Recesie preto budú stále predstavovať problém, pričom svoju úlohu v tom zohráva aj spomínaná analýza.

Pri akciách môžeme pozorovať tzv. „kalendárny efekt“. Treba si uvedomiť, že tento efekt sa nevyskytuje každý rok a s istotou, ale ako priemer za dlhé časové obdobie (v grafe od roku 1999):

Graf: „Kalendárny efekt“ pri globálnych akciách

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

Z grafu vyplýva, že štvrtý štvrťrok býva silný („koncoročná rally“) a leto býva ťažké („Predaj v máji...“), najmä september.

Obavy, že rast cien akcií v USA bol a je spôsobený (len) podporou centrálnej banky, by sa mohli rozplynúť. Graf ukazuje, že sila tejto korelácie sa zrejme zmenšuje. Klesajúca suma bilancie amerického FED-u (ako suma podpory) sa stretáva s ďalším rastom cien akcií:

Graf: Bilancia FED-u a výkonnosť amerických akcií

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

Graf: Inflácia vtedy a teraz

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

„Comeback“ inflácie, ako tomu bolo v rokoch okolo 1977, s ešte silnejším rastom ako predtým, by bol v každom ohľade fatálny. To poukazuje na balansovanie centrálnych bánk medzi nevyhnutným bojom proti inflácii a predčasným ukončením opatrení.

V konečnom dôsledku sú pozitívne prekvapenia ziskov - v tomto prípade pre americké akcie - takmer fixným bodom:

Graf: Pozitívne a negatívne prekvapenia ziskov pre americké akcie

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

Krivky sú vypočítané rozdielom medzi očakávaniami akciových analytikov a skutočnými výsledkami obchodovaných spoločností. Poukazuje to na silnú inovatívnosť akciových spoločností v ich technologickom rozvoji a zvyšovaní produktivity. To je, a vždy bude, dobrou správou pre súkromných investorov.

Záver

Rok 2023 sa pre investorov črtá ako príjemný rok. Naďalej platí, že na akciových trhoch je vždy potrebná trpezlivosť, ktorá sa konečne vyplatila. Mimoriadne vysoká inflácia z posledných približne dvoch rokov sa na určitý čas skončila, dúfajme, že natrvalo. V roku 2024 sa objavia nové možnosti a príležitosti.

Slovník technických pojmov nájdete na tomto odkaze: Fund Glossary | Erste Asset Management

Právne upozornenie: Prognózy nie sú spoľahlivým ukazovateľom budúcej výkonnosti.

Upozorňujeme, že investovanie do cenných papierov so sebou prináša okrem opísaných príležitostí aj riziká.

Originálny zdroj informácie: Best of Charts: What's coming, what's going, what's staying? - Erste Asset Management (erste-am.com)

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.