Autor: Erste AM Investment Division / Erste AM Communications | 5 min. čítania

Čo sa deje na trhoch? V našom Investičnom pohľade, odborníci z nášho investičného oddelenia pravidelne poskytujú pohľad na aktuálne dianie na trhu a svoj názor na rôzne triedy aktív.

Poznámka: Prognózy nie sú spoľahlivým ukazovateľom budúcej výkonnosti. Upozorňujeme, že investícia do cenných papierov so sebou okrem opísaných príležitostí prináša aj riziká.

Makroprognóza

Najpravdepodobnejším scenárom zostáva „mäkké“ ekonomické pristátie. Riziká sa však posunuli: Pravdepodobnosť recesie v USA sa znížila, pravdepodobnosť scenára „bez pristátia“ sa zvýšila.

USA: silný rast zamestnanosti, produktivity a príjmov;

Čína: neočakávane rozsiahle stimulačné opatrenia na boj proti deflačným tlakom.

Eurozóna: pravdepodobné vyššie tempo znižovania úrokových sadzieb.

Pozitívny sentiment na trhoch by však mohla pokaziť ktorákoľvek z položiek na zozname rizík: pretrvávajúca inflácia v sektore služieb, eskalácia na Blízkom východe, voľby v USA znamenajú neistotu, colný konflikt medzi EÚ a Čínou v súvislosti s elektromobilmi, slabý výrobný sektor, riziko rastu v EM (rozvíjajúce sa trhy), oveľa menší priestor na znižovanie úrokových sadzieb zo strany Fedu, než sa očakávalo.

Scenáre

Scenár 1 (bez pristátia): Odolnosť rastu a pretrvávajúca inflácia obmedzujú možnosti zníženia kľúčových úrokových sadzieb. Pravdepodobnosť podľa nášho názoru: 30%

Scenár 2 (mäkké pristátie): Dezinflačný trend pokračuje. V strednodobom horizonte sa dosiahne inflačný cieľ bez toho, aby došlo k recesii. Kľúčové úrokové sadzby v DM (rozvinuté trhy) sa môžu výrazne znížiť. Podľa nášho názoru pravdepodobnosť: 60%

Scenár 3 (tvrdé pristátie): Reštriktívna menová politika, reštriktívna fiškálna politika, spomalenie trhu práce, stagnácia produktivity v EÚ, deflácia v Číne, pretrvávanie inflácie, geopolitika (Blízky východ), priemyselná politika (clá), štrajky (dokári). Pravdepodobnosť podľa nášho názoru: 30%

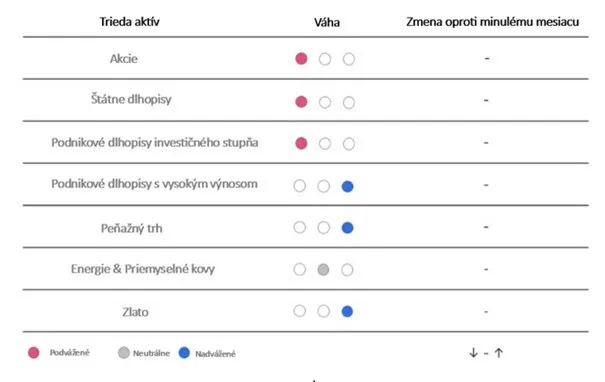

Triedy aktív

Po tom, ako začiatkom mesiaca ceny klesli v dôsledku obáv o ekonomiku, zníženie úrokových sadzieb Fedom a ECB zlepšilo náladu na svetových akciových trhoch. Trhy podporil aj stimulačný balíček Číny. Ten má podporiť ekonomiku, ktorá sa dostala pod tlak. To viedlo aj k rastu cien akcií na rozvinutých trhoch, pričom americký trh dosiahol nové historické maximum.

Vzhľadom na tento vývoj je zrejmé, že makroekonomické prostredie sa v porovnaní s predchádzajúcim mesiacom výrazne zmenilo. Naše technické ukazovatele však naznačujú potrebu mierne defenzívnejšieho prístupu. Preto naďalej podhodnocujeme akcie a zároveň udržiavame nadváženú pozíciu v dlhopisoch s vysokým výnosom, ktoré majú potenciál profitovať zo zníženia sadzieb spolu s pokračujúcim pozitívnym rastom. V záujme diverzifikácie ponechávame alokáciu v zlate a časť portfólia sme zatiaľ investovali aj do nástrojov peňažného trhu.

Poznámka: Pozície fondov v portfóliu zverejnené v tomto dokumente vychádzajú z vývoja na trhu k 20.10.2024. V súvislosti s aktívnou správou sa uvedené portfóliové pozície môžu kedykoľvek zmeniť. Upozorňujeme, že investícia do cenných papierov so sebou prináša okrem opísaných príležitostí aj riziká.

Akcie

Atraktívnosť akciových trhov sa vďaka pozitívnej krátkodobej dynamike relatívne nezmenila, ale obavy z nadpriemerného ocenenia a zhoršujúceho sa makroekonomického výhľadu pretrvávajú. V októbri sa investori pravdepodobne zamerajú na výsledkovú sezónu za tretí štvrťrok. V súčasnosti konsenzus pre americký akciový trh očakáva, že zisk v uplynulom štvrťroku vzrastie o 3,8 %. V posledných týždňoch sme však zaznamenali rastúci počet revízií ziskov smerom nadol.

Vzhľadom na početné riziká si zachovávame opatrný podvážený postoj. Uprednostňujeme defenzívne americké sektory, ako sú základné spotrebné tovary, zdravotníctvo a akcie s nízkou volatilitou. Okrem toho cyklus znižovania úrokových sadzieb v Európe podporuje európske akcie s nízkou kapitalizáciou.

Pokiaľ ide o zmeny v alokáciách akcií, rozhodli sme sa zvýšiť expozíciu voči európskemu energetickému sektoru na úkor regiónu USA, kde si ponechávame podváženú pozíciu z dôvodu vyšších valuácií, najmä medzi spoločnosťami s veľkou kapitalizáciou. Domnievame sa, že európske energetické spoločnosti môžu slúžiť ako poistka proti potenciálnemu rastu cien energií v súvislosti s prebiehajúcim konfliktom na Blízkom východe.

Štátne dlhopisy

Náš postoj k štátnym dlhopisom zostáva nezmenený. V trhu sú jednotlivé faktory zacenené a ocenenia sa zdajú byť drahé. Dlhopisy s dlhšou splatnosťou považujeme za stále zraniteľné voči potenciálnemu nárastu výnosov.

Štátne dlhopisy rozvíjajúcich sa trhov v miestnych menách sa nám páčia vďaka ich diverzifikačnému efektu. Nižšia inflácia a slabší dolár by mohli byť spolu s cyklom uvoľňovania globálnych centrálnych bánk naďalej pozitívnym faktorom.

V prípade európskych štátnych dlhopisov sme si zachovali neutrálny postoj. Pretrvávajúce slabé údaje z výrobného sektora posilňujú argumenty pre ďalšie znižovanie sadzieb zo strany ECB, hoci poznamenávame, že inflácia v sektore služieb zostáva „lepkavá“.

Podnikové dlhopisy

V súlade s naším názorom na štátne dlhopisy sme náš výhľad na podnikové dlhopisy neupravili. Úrovne výnosov zostávajú atraktívne, podporené silnými fundamentmi, pričom sa očakáva, že miera platobnej neschopnosti (bankrotov) zostane blízko dlhodobých priemerov. Výhľad pre podnikové dlhopisy podporuje aj cyklus uvoľňovania globálnych centrálnych bánk.

Naďalej uprednostňujeme podnikové dlhopisy s vysokým výnosom pred podnikovými dlhopismi investičného stupňa, čo je spôsobené ich kratšou duráciou a atraktívnejším celkovým výnosom. Okrem toho naďalej uprednostňujeme európske a ázijské trhy, pričom ázijské trhy ďalej profitujú z nedávno oznámených čínskych stimulačných opatrení.

Peňažný trh

Napriek nedávnemu poklesu spôsobenému uvoľňovaním ECB peňažný trh naďalej ponúka atraktívne výnosy, najmä keď výnosová krivka zostáva relatívne plochá. Poskytuje tiež likviditu, čo nám umožňuje využiť potenciálne trhové príležitosti, keď sa objavia.

Komodity

Zachovávame pozitívny výhľad na zlato. Drahý kov profitoval z uvoľňovania sadzieb zo strany Fedu a očakávame, že reálne výnosy budú ďalej klesať, keďže rast a inflácia sa spomaľujú. Technické faktory zlato naďalej podporujú a zostáva silným zabezpečením proti geopolitickým rizikám.

Zachovávame neutrálny výhľad na energie a priemyselné kovy, keďže naše primárne úvahy zostávajú konzistentné. Uvedomujeme si však, že ohlásené stimulačné opatrenia Číny môžu poskytnúť dodatočnú podporu cenám priemyselných kovov aj energií.

Originálny zdroj informácie: https://blog.en.erste-am.com/investment-view/

Slovník technických pojmov nájdete na tomto odkaze: www.erste-am.sk/investicny_slovnik

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.