Autor: Philipp Marchhart | 6 min. čítania

Rok 2025 bude zaujímavou kapitolou vo svete medzinárodných finančných trhov, najmä pokiaľ ide o vstup spoločností na burzu (tradične prostredníctvom IPO, t. j. prvotnej verejnej ponuky akcií). Hoci v posledných rokoch vstupuje na burzu menej nových subjektov, čoskoro by sa to mohlo zmeniť.

Niektoré inovatívne spoločnosti, napríklad z technologického alebo fintech odvetvia, budú pravdepodobne v nadchádzajúcom roku v štartovacích fázach pre vstup na burzu. Čo to však vlastne znamená pre spoločnosť, ktorá má byť obchodovaná na burze?

Čo je IPO?

Cesta spoločnosti na burze sa zvyčajne začína prvotnou verejnou ponukou akcií (IPO). Ak sa spoločnosť odváži urobiť tento krok a vstúpiť na burzu, jej obchodný model sa už zvyčajne osvedčil a dosiahol kritickú veľkosť.

Dôvodov na vstup spoločnosti na burzu môže byť mnoho: plány na expanziu, nové oblasti výskumu a vývoja, ktoré chce spoločnosť využiť, odchod firmy rizikového kapitálu alebo existujúcich akcionárov alebo plán na zníženie dlhu. Bez ohľadu na plány spoločnosti znamená vstup na burzu zvyčajne predovšetkým jednu vec: čerstvý kapitál, nech už ho spoločnosť použije akokoľvek.

Kótovanie na burze cenných papierov je spojené aj s mnohými povinnosťami. Kótované spoločnosti musia napríklad pravidelne podávať správy o svojich číslach a výsledkoch hospodárenia. Ak je však IPO úspešné, môže nielen posilniť finančnú základňu spoločnosti, ale aj výrazne zvýšiť jej profil a postavenie na trhu.

Ako môžu spoločnosti vstúpiť na burzu?

V závislosti od cieľov spoločnosti a aktuálnej situácie na trhu existujú rôzne spôsoby vstupu na burzu:

- Tradičné IPO

Pri tradičnom IPO spoločnosť vydáva nové akcie investorom s cieľom získať nový kapitál. Transakcia sa uskutočňuje s pomocou investičných bánk, ktoré určia cenu a počet akcií, ktoré sa majú emitovať, a potom tiež organizujú priebežné obchodovanie na burze.

- Priame kótovanie alebo SPO (sekundárna verejná ponuka)

Pri priamom kótovaní sú existujúce akcie kótované na burze cenných papierov a nové akcie sa neemitujú. To umožňuje existujúcim akcionárom predať svoje akcie tretím stranám bez toho, aby spoločnosť získala nový kapitál.

Napríklad fond rizikového kapitálu chce predať svoje akcie. Investičná banka umiestni tieto akcie u širokého okruhu inštitucionálnych a súkromných investorov, uvedie akcie spoločnosti na burzu a potom organizuje priebežné obchodovanie.

- SPAC (Special Purpose Acquisition Company)

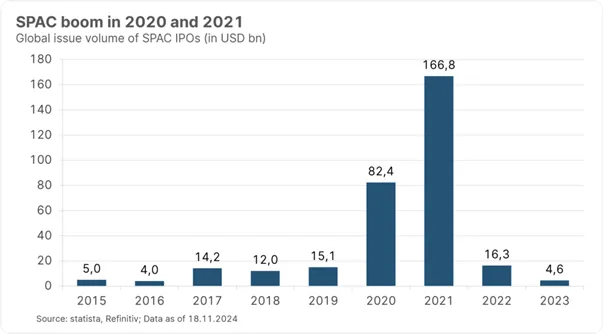

Tento typ vstupu na burzu bol mimoriadne populárny v rokoch 2020 a 2021. V tomto prípade sa zakladá schránková spoločnosť (SPAC) s cieľom prevziať neskôr inú spoločnosť. Spoločnosť teda predáva svoje akcie a získava kapitál na burze cenných papierov, aby potom tieto prostriedky použila na prevzatie inej spoločnosti (ktorá môže byť tiež kótovaná na burze). Po dokončení transakcie akcionár nakoniec vlastní akcie prevzatej spoločnosti.

Výhodou je, že často ide o rýchlejší a menej regulovaný spôsob vstupu na burzu. Investori môžu využiť SPAC na investovanie do spoločností, ktoré by sa možno neodvážili vstúpiť na burzu prostredníctvom tradičného IPO. So SPAC sú však spojené aj riziká - napríklad neexistuje záruka, že prevzatie spoločnosťou SPAC bude úspešné. Okrem toho nie je možné odhadnúť, aké drahé alebo lacné bude prevzatie.

V posledných rokoch je na poli IPO (relatívne) ticho

Zatiaľ čo v covidových rokoch 2020 a 2021 boli IPO stále na vzostupe, v poslednom čase je situácia, pokiaľ ide o vstup nových spoločností na burzu, pokojnejšia. V roku 2022 bola automobilka Porsche AG jednou z mála IPO v Nemecku, ktorá uviedla svoje akcie na frankfurtskú burzu. Toto IPO zatiaľ nebolo pre investorov príliš úspešné, keďže akcie od prvého uvedenia na burzu stratili viac ako 20 %. Spoločnosť Porsche tiež zápasí so súčasnou krízou v automobilovom priemysle.

V roku 2023 však britský výrobca čipov ARM Holdings ukázal, že situácia by mohla vyzerať lepšie, keď sa po prvýkrát odvážil vstúpiť na obchodný parket technologickej burzy Nasdaq v New Yorku. Za niečo vyše roka od vstupu na burzu akcie spoločnosti ARM získali viac ako 120 %.

Emisná cena a trhová cena akcií

Úspešnosť IPO závisí nielen od obchodného modelu a výkonnosti spoločnosti, ale aj od emisnej ceny a burzového prostredia. Emisná cena je cena, za ktorú je akcia prvýkrát umiestnená. Ak je dopyt po akcii vysoký, prvá burzová cena je často výrazne vyššia ako emisná cena.

Ak boli akcie umiestnené za príliš vysokú cenu alebo nádeje na vysokú prvú cenu boli príliš ambiciózne, prvá cena na burze môže byť tiež výrazne nižšia ako emisná cena. V tomto prípade zohráva úlohu mnoho faktorov, napríklad prostredie na burze alebo veľkosť transakcie.

Vo všeobecnosti možno konštatovať, že počet IPO na medzinárodnej úrovni za posledné dva roky klesol. V USA bola jednou z najväčších IPO v tomto roku IPO sociálnej siete Reddit, ktorá bola uvedená na trh s trhovou kapitalizáciou 9,5 miliardy USD (v čase IPO). Táto sociálna sieť už v minulosti zohrávala hlavnú úlohu v súvislosti s akciovým trhom, pričom dôležitým slovom tu boli meme akcie.

V Európe sa na burzu okrem iných vydala aj švajčiarska kozmetická spoločnosť Galderma. Jej hodnota bola stanovená na 20 miliárd EUR. Skupina Midea, popredný svetový výrobca domácich spotrebičov, vstúpila tento rok na burzu v Hongkongu a získala 4 miliardy USD.

(Potenciálni) nováčikovia v roku 2025

IPO by mohli v nadchádzajúcom roku opäť nabrať na intenzite. Najmä bývalé start-upy by sa mohli odhodlať k vstupu na burzu, alebo už majú konkrétne plány na IPO. Tu je výber (potenciálnych) nováčikov:

Upozornenie: uvedené spoločnosti boli vybrané ako príklady a nepredstavujú investičné odporúčanie.

🐼Bitpanda

Prvý kandidát na našom zozname pochádza z Rakúska: podľa informácií od zasvätených osôb zvažuje krypto-burza Bitpanda so sídlom vo Viedni IPO, o čom koncom októbra informovala tlačová agentúra Bloomberg. Podľa tejto správy by sa spoločnosť mohla usilovať o obchodovanie na Frankfurtskej burze cenných papierov. Podľa správy by hodnota spoločnosti Bitpanda mohla byť minimálne 4 miliardy USD.

💶 Klarna

Švédska fintech spoločnosť, známa svojimi riešeniami „Buy Now, Pay Later“, čoskoro vstúpi na burzu v USA. Spoločnosť Klarna nedávno predložila príslušné dokumenty americkému regulačnému orgánu SEC. Podľa analytikov by spoločnosť mohla byť v prípade IPO ocenená na 14,6 miliardy USD.

💰Stripe

V posledných rokoch sa opakovane očakávalo, že americká spoločnosť poskytujúca platobné služby vstúpi na burzu, ale IPO sa kvôli situácii na trhu opakovane odkladalo. V polovici roka 2024 spoločnosť oficiálne oznámila svoj zámer vstúpiť na burzu. O spôsobe, mieste a termíne IPO plánuje rozhodnúť do jedného roka. Podľa odborníkov by spoločnosť mohla byť v súčasnosti na burze ocenená na približne 55 až 60 miliárd USD.

👕 Shein

Už koncom roka 2023 čínsky maloobchodný predajca módy informoval americkú Komisiu pre cenné papiere a burzy o svojich plánoch vstúpiť na burzu. Spoločnosť vyrába oblečenie v Číne a distribuuje ho na medzinárodnej úrovni, predovšetkým v Európe a USA. Kvôli politickým a regulačným prekážkam z toho však vtedy nič nebolo. V minulosti bola spoločnosť opakovane konfrontovaná so závažnými obvineniami z nútenej práce a úzkymi väzbami na politické vedenie Číny.

Teraz spoločnosť Shein plánuje vstúpiť na burzu v Londýne. Hodnota spoločnosti sa v súčasnosti pohybuje okolo 66 miliárd USD, čo by z IPO mohlo urobiť jednu z najväčších v roku 2025.

🎲 Databricks

Táto softvérová spoločnosť bola založená v roku 2013 a čoskoro by mohla vstúpiť aj na burzu, v takom prípade sa očakáva trhová kapitalizácia 40 až 57 miliárd USD. Spoločnosť Databricks vyvíja cloudové riešenia na vytváranie a správu údajov pre spoločnosti a prepája ich s modelmi umelej inteligencie. V roku 2023 dosiahla spoločnosť obrat 1,6 miliardy USD.

📞 Reliance Jio

Jedna z najväčších IPO v roku 2025 sa pravdepodobne uskutoční v Indii. Telekomunikačná spoločnosť Reliance Jio tam plánuje IPO, pričom analytici oceňujú spoločnosť na približne 100 miliárd USD. Najväčší indický poskytovateľ telekomunikačných služieb obsluhuje približne 480 miliónov zákazníkov a čoskoro by mohol stanoviť rekord najväčšieho IPO v Indii.

Záver

Záverom možno povedať, že rok 2025 by mohol byť pre IPO vzrušujúci. Inovatívne spoločnosti v technologických a fintech odvetviach stoja v rade na vstup na burzu, čo im sľubuje čerstvý kapitál a nové trhové príležitosti.

Rôzne skúsenosti z minulých IPO však ukazujú, že úspech do veľkej miery závisí od emisnej ceny a trhového prostredia a nie každá IPO dopadne pre investorov dobre. Pre dobrú diverzifikáciu rizika môže mať preto pre súkromných investorov zmysel investovať do akciového fondu so širokým záberom, ktorý investuje po celom svete.

Originálny zdroj informácie: https://blog.en.erste-am.com/going-public-these-companies-might-be-floated-on-the-stock-exchange-in-2025/

Slovník technických pojmov nájdete na tomto odkaze: www.erste-am.sk/investicny_slovnik

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.