Autor: Erste AM Investment Division | Erste AM Communications | 5 min. čítania

Čo sa deje na trhoch? V Investičnom výhľade odborníci z nášho investičného oddelenia pravidelne poskytujú informácie o aktuálnom dianí na trhu a svoj názor na rôzne triedy aktív.

Poznámka: Prognózy nie sú spoľahlivým ukazovateľom budúcej výkonnosti. Upozorňujeme, že investícia do cenných papierov so sebou okrem opísaných príležitostí prináša aj riziká.

Ekonomický výhľad

Miera inflácie vo vyspelých ekonomikách klesá a preto sa v tomto roku pravdepodobne dočkáme zníženia kľúčových úrokových sadzieb. Centrálne banky však signalizujú, že s prvými krokmi uvoľňovania chcú počkať, pretože inflačné riziká sú stále prítomné. Zvýšila sa inflácia v sektore služieb a v dôsledku napätia na Blízkom východe vzrástli náklady na prepravu tovaru. Rast miezd najmä v EÚ ECB stále pozorne sleduje.

V USA sa pravdepodobnosť mäkkého pristátia výrazne zvýšila. Zároveň ale HDP v eurozóne stagnuje a Čína je pod deflačným tlakom.

Scenáre:

- Mäkké pristátie: Ak bude inflácia naďalej klesať smerom k cieľu centrálnej banky, zvýši sa priestor pre zníženie kľúčových úrokových sadzieb v prvej polovici roka 2024. Okrem toho sa v tomto scenári zlepšuje situácia na strane ponuky (vyšší rast produktivity). Hospodársky rast na vyspelých trhoch sa však v dôsledku oneskoreného účinku zvyšovania kľúčových úrokových sadzieb oslabuje na podpriemernú úroveň. Pravdepodobnosť podľa nášho názoru: 60%

- Stagnácia: Centrálne banky už nezvyšujú kľúčové úrokové sadzby, ale menová politika zostáva reštriktívna dlhšie, ako v súčasnosti predpokladá trh. Mierne znižovanie kľúčových úrokových sadzieb začína v druhej polovici roka 2024. Pravdepodobnosť podľa nášho názoru: 30%

- Inflácia / tvrdé pristátie: Pokles inflácie sa zastaví na príliš vysokej úrovni alebo inflácia dokonca opäť vzrastie, pretože globálny hospodársky rast zostáva odolný a centrálne banky znížili kľúčové úrokové sadzby príliš skoro. Pravdepodobnosť podľa nášho názoru: 10%

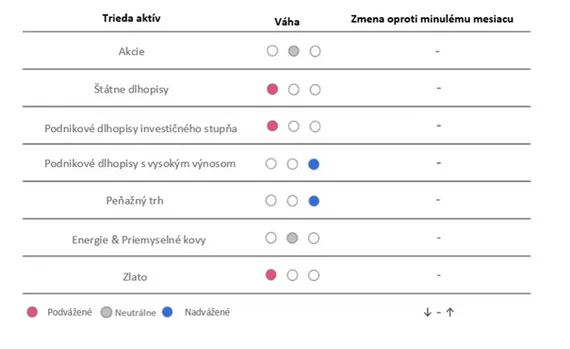

Triedy aktív

Vzhľadom na súčasné trhové prostredie sme vo februári nevykonali žiadne zmeny v našej taktickej alokácií. Hoci akciový trh vykazuje pozitívnu dynamiku, vzhľadom na nedávny rýchly a silný pohyb smerom nahor sme v súčasnosti nezvýšili alokáciu akcií. Podľa očakávania sa výnosy v poslednom čase dostali pod určitý tlak, preto nám vyhovuje súčasná nadhodnotená pozícia v nástrojoch peňažného trhu.

Poznámka: Pozície v portfóliách fondov zverejnené v tomto dokumente vychádzajú z vývoja na trhu k 28.2.2024. V súvislosti s aktívnou správou sa uvedené pozície môžu kedykoľvek zmeniť. Upozorňujeme, že investícia do cenných papierov so sebou prináša okrem opísaných príležitostí aj riziká.

Akcie

Vo februári zostáva náš postoj k akciám neutrálny. Na jednej strane vysoké zisky podnikov a klesajúce údaje o inflácii naznačujú pozitívny výhľad. Na druhej strane by potenciálne problémy mohli vyplynúť z nedávneho rastu výnosov a zvýšeného ocenenia.

Nedávno sme prijali taktické rozhodnutie čiastočne prejsť z kvalitných amerických akcií do akcií v americkom sektore zdravotnej starostlivosti. To zahŕňalo zníženie našej pozície v amerických kvalitných akciách o polovicu z dôvodu zvýšených ocenení. Je však dôležité poznamenať, že náš základný postoj k investovaniu do kvalitných akcií zostáva nedotknutý.

Pokiaľ ide o sektor zdravotnej starostlivosti, sme optimistickí vzhľadom na rozširujúce sa pozitívne trhové prostredie, ktoré očakávame v roku 2024. Mnohí výrobcovia liekov a biotechnologické firmy s veľkou kapitalizáciou, s výnimkou niekoľkých výnimiek podporených optimizmom okolo sľubnej liečby na chudnutie, sa v súčasnosti obchodujú za diskontované pomery ceny k zisku, čo naznačuje atraktívne ocenenie. Okrem toho defenzívny atribút vlastný sektoru zdravotnej starostlivosti z neho robí atraktívnu možnosť pri rôznych trhových scenároch. Domnievame sa, že táto kombinácia faktorov priaznivo stavia akcie zdravotníckych spoločností do pozície dobrej potenciálnej výkonnosti do budúcnosti.

Štátne dlhopisy

Koncoročná rally na dlhopisovom trhu sa skončila v januári, keď centrálne banky mali jastrabí tón a zdôraznili význam rozhodovania založeného na údajoch. Hoci možnosť zníženia sadzieb zostáva otvorená, časový horizont takéhoto rozhodnutia sa posunul ďalej do budúcnosti, čo viedlo k rastu výnosov. Náš obozretný prístup k alokácií v rámci štátnych dlhopisov sa vzhľadom na tento vývoj ukázal ako prospešný. Naďalej si zachovávame negatívny postoj k štátnym dlhopisom.

Naše názory na regionálnu alokáciu zostávajú nezmenené. Naďalej uprednostňujeme štátne dlhopisy rozvíjajúcich sa krajín denominované v domácich ale aj v silných menách. Výnosy sú atraktívne, keďže sa domnievame, že uvoľňovanie menovej politiky lokálnych centrálnych bánk, nižšia inflácia a mäkší dolár by ich mohli podporiť. Okrem toho európske štátne dlhopisy zostávajú v našom portfóliu preferovanou triedou aktív.

Podnikové dlhopisy

Zachovávame opatrný postoj k podnikovým dlhopisom, ale zároveň si uvedomujeme, že na trhu existujú príležitosti. Keďže rozpätia sú na niekoľkoročných minimách, priestor na ďalšie zúženie môže byť obmedzený. Sme však presvedčení, že investovanie do podnikových dlhopisov, najmä v rámci európskych dlhopisov s vysokým výnosom, je vzhľadom na krátku duráciu, atraktívnu úroveň absolútneho výnosu a stabilné fundamenty rozumným rozhodnutím.

V záujme zachovania diverzifikácie nášho portfólia podnikových dlhopisov držíme pozície v podnikových dlhopisoch emitovaných spoločnosťami z rozvíjajúcich sa trhov. Spready v rámci tohto segmentu zostávajú relatívne atraktívnejšie a neprešli takým výrazným zúžením. Okrem toho podporné opatrenia, ktoré zaviedla Čínska ľudová banka, sú pozitívne pre ázijské dlhopisy s vysokým výnosom v rámci nášho portfólia.

Peňažný trh

Vo februári si peňažný trh naďalej udržiava svoju pozíciu triedy aktív, ktorá má zmysel. Táto preferencia pretrváva vďaka jeho schopnosti využiť atraktívne úrokové sadzby ponúkané na krátkom konci výnosovej krivky, a to všetko pri účinnom zmierňovaní portfóliového rizika.

Komodity

Hoci uznávame, že potenciálne môže konflikt na Blízkom Východe viesť k rastu cien komodít, je dôležité si uvedomiť protichodné riziká spojené s klesajúcim dopytom v dôsledku pomalej hospodárskej aktivity. Tieto faktory podčiarkujú náš neutrálny názor.

V prípade zlata ponechávame negatívny výhľad, keďže vyššie reálne výnosy v dlhopisovom trhu mu škodia.

Originálny zdroj informácie: Investment View | February 2024 - Erste Asset Management (erste-am.com)

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.