Autor: Christian Süttinger, CFA| 5 min. čítania

Prezidentské voľby v USA, ktoré sa uskutočnia 5. novembra, majú množstvo sociálno-politických aspektov. Momentálne sa chceme venovať len dôsledkom pre investorov a postaveniu USA v súčasnom hospodárskom svete.

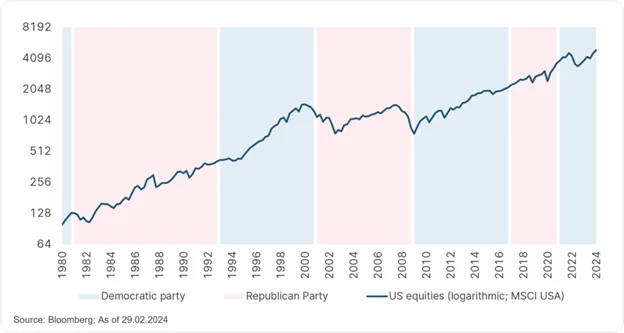

K otázke, aký vplyv má alebo bude mať demokratický alebo republikánsky prezidentský kandidát na ceny na akciových trhoch od roku 2025, možno pristupovať rôznymi spôsobmi. Ak sa pozrieme na výkonnosť amerických akcií ako celku, t. j. bez toho, aby sme sa pozerali napríklad na jednotlivé hospodárske sektory, zistíme, že ich vyčnieva len málo. Úspešný vývoj, ktorý je tu vykreslený za posledných 45 rokov, bol len málo ovplyvnený politickou situáciou:

Upozornenie: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúceho vývoja hodnoty.

Výkonnosť amerických akcií v rokoch 1980 – 2024

Na druhej strane, pri pohľade na štátny rozpočet vidíme, že rozpočtový prebytok bol dosiahnutý len raz - približne v rokoch 1997-2002, najmä počas vlády Billa Clintona. Odvtedy rozpočet vykazuje určitú klesajúcu tendenciu, ktorá sa zintenzívnila počas finančnej krízy v rokoch 2008/2009 a krízy Covid v rokoch 2020/21, keď boli potrebné podporné opatrenia vlády. Situácia sa postupne zhoršovala až na súčasný rozpočtový deficit vo výške približne 6,3 %.

Štátny rozpočet USA 1980 – 2024

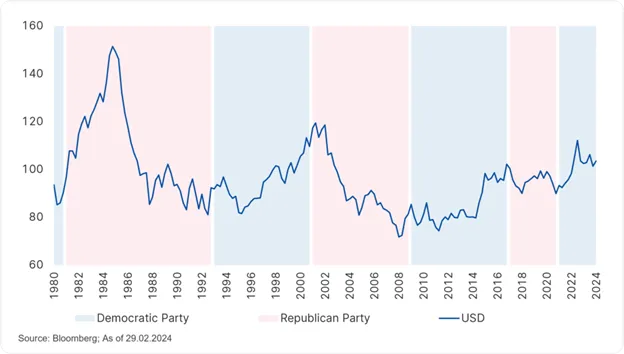

Zaujímavý je aj vývoj amerického dolára v porovnaní s inými menami, napríklad eurom. Silná mena nie výlučne, ale do značnej miery vyjadruje silnú konkurenčnú pozíciu krajiny. To znamená, že po fáze silnej meny zvyčajne nasleduje pokles, pretože výmenné kurzy sa snažia prostredníctvom vývozných a dovozných cien vytvoriť rovnováhu medzi menovými oblasťami.

Výkonnosť amerického dolára v rokoch 1980 – 2024

Ešte pred niekoľkými rokmi prognózy naznačovali, že Čína v dohľadnom čase predbehne USA z hľadiska hospodárskeho výkonu. Dnes to však už neplatí. Rast v Číne sa spomalil v dôsledku zníženej demografickej dynamiky (populačná pyramída sa posúva v prospech starších vekových skupín). Najmä sektor nehnuteľností, ktorý bol dlhý čas hnacím motorom rastu, dnes čelí nasýteniu dopytu. Presun z vidieckych oblastí do miest už značne pokročil.

Porovnanie hospodárskeho výkonu (v 1 000 miliárd USD)

Zaujímavé je tiež pozrieť sa na jednotlivé krajiny v Európe. Japonsko, Nemecko a India sú z hľadiska hospodárskeho výkonu približne porovnateľné, rovnako ako napríklad Spojené kráľovstvo a Francúzsko.

Porovnanie hospodárskeho výkonu (v 1 000 miliárd USD)

Na otázku, vďaka čomu boli a sú USA také úspešné, možno ľahko odpovedať, ak sa pozrieme na spoločnosti s najväčšou trhovou kapitalizáciou-sektor technológií. Microsoft, Apple, výrobca počítačových čipov NVIDIA, Amazon, Meta, Alphabet... sú prejavom toho, že obrovská časť svetovej hospodárskej produkcie sa odohráva online alebo vo forme elektronických výrobkov a vo veľkej miere ju dodávajú americké spoločnosti. Využívanie umelej inteligencie to len posilní.

20 najväčších obchodovaných spoločností v USA (v 1 000 miliárd USD)

Naopak, zloženie porovnateľných európskych spoločností s najvyššou trhovou kapitalizáciou je trochu odlišné. Hoci je medzi nimi aj výrobca počítačových čipov ASML a softvérová spoločnosť SAP, podiel tradičných výrobcov spotrebného tovaru, z ktorých niektorí patria do luxusného segmentu, je vyšší. Novo Nordisk, spoločnosť, ktorá je len krátky čas lídrom vo farmaceutickom sektore, je veľmi úspešná vo vývoji liekov a účinných látok.

20 najväčších obchodovaných spoločností v Európe (v 1 000 miliárd USD)

Tak či onak, americké akcie v súčasnosti opäť dosahujú vysokú výkonnosť a prekonali negatívnu fázu z roku 2022, keď bolo v dôsledku boja proti extrémnej inflácii nevyhnutné zvýšiť úverové sadzby, a tým utlmiť ekonomiku.

Upozornenie: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúceho vývoja hodnoty.

Výkonnosť akcií USA v rokoch 2020 – 2024

Jedným z aspektov, z ktorých USA veľmi profitujú, je ich nezávislosť v energetickom sektore, t. j. v oblasti ropy a zemného plynu. Európa v posledných rokoch v tejto oblasti spieva úplne inú, bolestnú pieseň. Nasledujúci graf znázorňuje ťažbu ropy v rámci OPEC: približne od roku 2018 klesá a v poslednom čase sa podrobuje ďalšiemu obmedzovaniu. Naopak, USA produkujú rekordné množstvá ropy a môžu dodať väčší objem, než OPEC v súčasnosti odoberá z trhu, čím stabilizujú ceny na svetovom trhu.

Porovnanie produkcie ropy (v miliónoch barelov denne)

Sú tu aj nejaké negatívne aspekty? Ako bolo spomenuté na začiatku, tento článok ignoruje geopolitické a sociálno-politické aspekty, ktorých je v prezidentských voľbách určite veľa. Na druhej strane priaznivý vývoj na akciovom trhu by mohla v prerušiť recesia. Dôvodom by mohlo byť, že hoci mimoriadne rýchly rast úverových sadzieb už utlmil ekonomiku, jeho plný vplyv by sa prejavil až v roku 2024 alebo 2025.

Predpovedanie recesie je náročné. Jedným z hlavných ukazovateľov je „Sahmovo pravidlo“, pomenované podľa zamestnanca amerického FED-u. Toto pravidlo meria nárast nezamestnanosti. Náhly nárast bol v minulosti spoľahlivým ukazovateľom blížiacej sa recesie. Z grafu vyplýva, že ukazovateľ sa už v októbri 2023 priblížil k hraničnej hodnote, potom sa niekoľko mesiacov vyvíjal priaznivo a s hodnotou z februára 2024 opäť vzrástol. Preto sa oplatí tento trend sledovať.

Predstihový ukazovateľ recesie pre USA na roky 2020 – 2024

Originálny zdroj informácie: https://blog.en.erste-am.com/best-of-charts-warm-up-for-the-us-election/

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.