Čo sa deje na trhoch? V našom Investičnom pohľade odborníci z nášho investičného oddelenia pravidelne poskytujú informácie o aktuálnom dianí na trhu a svoj názor na rôzne triedy aktív.

Poznámka: Prognózy nie sú spoľahlivým ukazovateľom budúcej výkonnosti. Upozorňujeme, že investícia do cenných papierov so sebou prináša okrem opísaných príležitostí aj riziká.

Ekonomický výhľad

Prostredie je pre rizikové triedy aktív priaznivé: dobrý globálny rast, inflácia mierne nad cieľom centrálnych bánk, signály pre zníženie kľúčových úrokových sadzieb, možné zlepšenie rastu v eurozóne a vo výrobnom sektore.

Príliš skoré alebo príliš prudké zníženie kľúčových úrokových sadzieb by mohlo vyvolať druhú vlnu inflácie, nafúknuť bubliny cien aktív a vyvolať potrebu ďalšieho zvýšenia kľúčových úrokových sadzieb. Príliš neskoré alebo príliš nízke zníženie úrokových sadzieb by mohlo neprimerane oslabiť hospodársku aktivitu (spúšťač recesie). Okrem toho sa zvyšujú aj geopolitické riziká.

Scenáre:

1. Mäkké pristátie: Hospodársky rast na rozvinutých trhoch sa oslabí len mierne. Zároveň sa v tomto roku pozastavuje dezinflačný trend. Centrálne banky znižujú úrokové sadzby len mierne (dve zníženia kľúčových úrokových sadzieb v USA). Inflácia by mala obnoviť klesajúci trend, priestor na výraznejšie zníženie kľúčových úrokových sadzieb by sa zvýšil. To by podporilo hospodársky rast. Pravdepodobnosť podľa nášho názoru: 80%

2. Tvrdé pristátie: Inflácia opäť rastie (druhá vlna inflácie), pretože globálny hospodársky rast zostáva odolný, zatiaľ čo menová politika je príliš uvoľnená. Okrem toho by infláciu mohli zvýšiť rastúce ceny komodít. V tomto scenári sa kľúčové úrokové sadzby pravdepodobne zvýšia (po prípadnom znížení). Pravdepodobnosť podľa nášho názoru: 20%

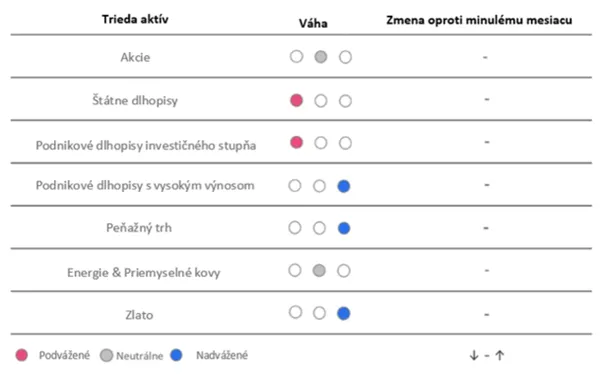

Triedy aktív

Pokiaľ ide o alokáciu aktív, zostávame verní našej súčasnej stratégii alokácie. Naša alokácia akcií zostáva nezmenená a v dohľadnej budúcnosti si ponechávame aj pozície v dlhopisoch s vysokým výnosom a dlhopisoch rozvíjajúcich sa trhov. Napriek zvýšeným cenovým úrovniam na trhu očakávame zvýšenú volatilitu a potenciálne poklesy; tieto faktory nás však v súčasnosti príliš neznepokojujú.

Túto dôveru si zachovávame vďaka nášmu pozitívnemu výhľadu na ekonomické prostredie a zisky podnikov. Ako sme predpokladali už začiatkom roka, úrokové sadzby v posledných mesiacoch skutočne čelili značnému tlaku. Celkovo zostáva naša alokácia opatrná, napriek tomu si udržiavame vysoko diverzifikované investičné portfólio.

Poznámka: Pozície fondov v portfóliu zverejnené v tomto dokumente vychádzajú z vývoja na trhu k 26.4.2024. V súvislosti s aktívnou správou sa uvedené portfóliové pozície môžu kedykoľvek zmeniť. Upozorňujeme, že investícia do cenných papierov so sebou prináša okrem opísaných príležitostí aj riziká.

Akcie

Už niekoľko mesiacov zachovávame neutrálny postoj k akciovým trhom. Hoci akcie dosahujú nové historické maximá, ocenenie vnímame ako vyššie s malým priestorom na chyby. Technické ukazovatele ďalej podporujú náš názor o prekúpenosti trhov. Uznávame však silu podnikových ziskov a pozitívny ekonomický vývoj v USA. Podporný faktor navyše pridáva možnosť zníženia úrokových sadzieb centrálnymi bankami.

Z hľadiska alokácie sme sa rozhodli upraviť našu expozíciu v rámci regiónu USA. Z našej analýzy vyplýva, že faktory ako hodnota, momentum a vysoké dividendy výrazne prekročili výkonnosť, zatiaľ čo rastové a kvalitné akcie v poslednom období zaostávali . Vzhľadom na túto potenciálnu rotáciu sme sa rozhodli zbaviť sa amerických kvalitných akcií. Výhľad technologických a rastových akcií v najbližšom období je neistý, čo nás vedie k zachovaniu širšej expozície v rámci amerického trhu, kde je naša expozícia voči technologickým akciám relatívne menšia.

Štátne dlhopisy

Od júna minulého roka zostal náš negatívny pohľad na štátne dlhopisy nezmenený. V lete minulého roka sme prijali taktické rozhodnutie zbaviť sa amerických štátnych dlhopisov, čo sa ukázalo ako prezieravé rozhodnutie, najmä ak vezmeme do úvahy negatívnu výkonnosť amerických štátnych dlhopisov na báze hedgingu v eurách, ktorá odvtedy pretrváva. Opakovane silné údaje z trhu práce a inflačné trendy nás vedú k tomu, aby sme si zachovali opatrný pohľad na americkú výnosovú krivku aj do budúcnosti.

Držíme sa ďalej aj od čínskych štátnych dlhopisov. Napriek tomu, že Čínska ľudová banka uplatňuje akomodačnú menovú politiku, ako je znižovanie sadzieb a znižovanie miery povinných minimálnych rezerv, zostávame opatrní vzhľadom na naše presvedčenie, že takéto opatrenia by mohli mať škodlivý vplyv na čínsku menu. Okrem toho, hoci fiškálne opatrenia vlády nemusia byť také rozsiahle ako počas predchádzajúcej krízy, negatívny výhľad agentúry Fitch na rating krajiny spôsobený zvýšenými fiškálnymi výdavkami náš postoj posilňuje.

Uprednostňujeme európske štátne dlhopisy a štátne dlhopisy z rozvíjajúcich sa trhov, a to aj napriek tomu, že od začiatku roka pozorujeme všeobecný nárast výnosov. V Európe pomalá hospodárska aktivita a spomaľujúce sa tempo inflácie naznačujú, že ECB sa môže rozhodnúť znížiť sadzby už v júni, čo v poslednom čase viackrát zopakovala Christine Lagardeová.

Pokiaľ ide o rozvíjajúce sa trhy, zlepšujúce sa údaje o inflácii a aktívne znižovanie sadzieb centrálnymi bankami sú presvedčivými dôvodmi pre náš taktický investičný prístup. Okrem toho prebiehajúce štrukturálne reformy a fiškálna disciplína, ktoré tieto krajiny vykonávajú, ďalej podporujú našu investičnú stratégiu. Významný diverzifikačný efekt, ktorý ponúka expozícia voči miestnym menám, podčiarkuje atraktívnosť týchto investícií.

Podnikové dlhopisy

Podobne ako v prípade štátnych dlhopisov, aj v rámci podnikových dlhopisov už nejaký čas zachovávame opatrnú alokáciu, pričom uprednostňujeme dlhopisy s vysokým výnosom. Napriek tomu, že si uvedomujeme, že spready sú v súčasnosti mimoriadne úzke, naša analýza naznačuje, že absolútne úrovne výnosov zostávajú stále atraktívne.

Od októbra nemáme žiadnu expozíciu na americkej výnosovej krivke, pričom toto rozhodnutie sme urobili na základe nášho hodnotenia trhových podmienok. V rámci našej alokácie portfólia podnikových dlhopisov uprednostňujeme dlhopisy s vysokým výnosom z európskeho trhu, ako aj z rozvíjajúcich sa trhov.

Poznámka: Upozorňujeme, že investícia do cenných papierov so sebou prináša okrem opísaných príležitostí aj riziká.

Peňažný trh

Nástroje peňažného trhu sú naďalej základom našej investičnej stratégie, čo odráža naše preferencie tejto triedy aktív. Túto preferenciu zachovávame vďaka atraktívnym úrokovým sadzbám dostupným na krátkom konci výnosovej krivky, ktoré nám umožňujú využiť príležitosti a zároveň efektívne riadiť riziko portfólia.

Komodity

Zachovávame si pozitívny postoj k zlatu, čo je spôsobené jeho presvedčivou dynamikou. Napriek nedávnym historickým maximám klesajúce reálne úrokové sadzby a potenciál slabšieho dolára v strednodobom horizonte naznačujú pokračujúci potenciál rastu ceny zlata.

Pokiaľ ide o ropu, zachovávame neutrálny postoj, pričom starostlivo zvažujeme geopolitické riziká a pomalú hospodársku aktivitu.

Originálny zdroj informácie: https://blog.en.erste-am.com/investment-view/

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.