Autor: Dieter Kerschbaum | 5 min. čítania

Trh dlhových nástrojov so svojimi investičnými príležitosťami do dlhopisov často vyvoláva rôzne otázky. Ako investor ste konfrontovaný s mnohými pojmami ako „dlhopisy“, „dlžník“, „úverový rating“ a „nominálna hodnota“, s ktorými sa v bežnom živote stretávate menej často. Mnoho ľudí stále nerozumie týmto pojmom a preto stále existuje určitá potreba vysvetľovania.

Aký je rozdiel medzi dlhopisom a akciou?

Pri kúpe dlhopisu požičiavate peniaze štátu alebo spoločnosti na určité obdobie. Doba splatnosti dlhopisu závisí od úverových požiadaviek emitenta, t. j. daného štátu alebo spoločnosti. Pri normálnej výnosovej krivke prinášajú dlhšie splatnosti vyššie výnosy ako kratšie splatnosti. Samozrejme, každý investor sa musí sám rozhodnúť, na ako dlho si chce požičať svoje peniaze alebo investovať do dlhopisov.

O normálnej výnosovej krivke hovoríme vtedy, keď sú úrokové sadzby pri krátkych splatnostiach nižšie ako pri dlhších splatnostiach. Výnosová krivka sa mení v závislosti od hospodárskeho cyklu. Môže byť aj „plochá“. To je prípad, keď sú úrokové sadzby rovnaké pre všetkych splatnostiach, alebo „inverzná“. Úroková krivka sa nazýva inverzná, keď sú úrokové sadzby pri krátkych splatnostiach vyššie ako pri dlhých splatnostiach. Takýto prípad nastáva napríklad vtedy, keď investori očakávajú v dlhodobejšom horizonte horšie ekonomické prostredie, a preto predpokladajú nižšie úrokové sadzby.

Na druhej strane, akcia je zabezpečený podiel, ktorý predstavuje vlastníctvo časti spoločnosti. Spoločnosti používajú kapitál z IPO napríklad na financovanie nového výrobného procesu alebo akvizície inej spoločnosti. Pre akcionárov neexistuje žiadne časové obmedzenie, ako dlho môžu svoje akcie držať, a nemajú právo na splatenie investovaného kapitálu!

Pri kúpe dlhopisu získavate nárok na splatenie požičaného kapitálu k stanovenému dátumu a nárok na výplatu úrokov v určitej výške. Ste teda veriteľom. Vzdávate sa kapitálu, aby ste ho na určité obdobie dali k dispozícii spoločnosti alebo štátu.

Sú dlhopisy bezpečnejšie ako akcie?

To nie je také jednoduché posúdiť. Závisí to od toho, komu požičiavate svoj kapitál ako veriteľ dlhopisov. Existuje široká škála dlhopisov: Dlhopisy vydávané vládami (vrátane napríklad Rakúskej republiky), dlhopisy vydávané spoločnosťami, dlhopisy vydávané spoločnosťami na rozvíjajúcich sa trhoch (tzv. dlhopisy rozvíjajúcich sa trhov) alebo špeciálne dlhopisy, ako sú napríklad zelené dlhopisy, ktoré sa používajú na financovanie ekologických projektov alebo konvertibilné dlhopisy. Do platobných problémov sa môže dostať v zásade každý emitent. Napriek tomu sa dlhopis vydaný Rakúskou republikou považuje za relatívne „bezpečný“: riziko jeho „zlyhania“, t. j. bankrotu republiky, je nízke. Koniec koncov, Rakúska republika je krytá celým majetkom republiky a všetkých daňových poplatníkov (súkromných aj podnikateľských).

Existujú aj krajiny, ktorých úverový rating nie je taký dobrý. Spomíname si napríklad na finančné ťažkosti Grécka pred niekoľkými rokmi. To isté platí aj pre podniky. Napríklad veľká energetická spoločnosť môže mať podstatne nižšie riziko platobnej neschopnosti ako malá spoločnosť, ktorá musí bojovať o svoje miesto na trhu.

Klasifikácie ratingových agentúr pomáhajú posúdiť kvalitu emitenta. Úverovú bonitu posudzujú podľa určitých ratingov, napr. ratingová agentúra Moody's https://www.moodys.com/ od Aaa (znamená spoľahlivých a stabilných dlžníkov najvyššej kvality) v kategórii „hodný investícií“ po C (v defaulte-bankrot) pre špekulatívne cenné papiere.

Čím lepšie je hodnotenie ratingovej agentúry, tým nižší je kupón dlhopisu. Naopak, nižší rating znamená vyššie riziko, že dlhopis „zlyhá“. Príslušný emitent musí vyššie riziko zlyhania „kompenzovať“ vyšším kupónom. Dlhopisové fondy sú bežnou investičnou možnosťou, ako minimalizovať riziko zlyhania. Úlohou dlhopisového fondu je pokryť konkrétny trh dlhopisov so širokou diverzifikáciou. To sa týka emitentov aj splatností. Kapitál je zvyčajne celý investovaný do dlhopisov.

Interakcia medzi úrovňou úrokových sadzieb a cenami dlhopisov

Interakcia medzi cenami dlhopisov a úrokovými sadzbami je inverzná. Investori sa často dopúšťajú omylu, keď si myslia: „Ak trhové úrokové sadzby rastú, rastú aj ceny dlhopisov“. Nie, je to presne naopak! Keď trhové úrokové sadzby rastú, ceny dlhopisov klesajú! A naopak. Ak trhové úrokové sadzby klesajú, ceny dlhopisov rastú.

Čo je toho príčinou?

Túto „hádanku“ možno vyriešiť celkom jednoducho: Investori, ktorí vlastnia napríklad nemecký štátny dlhopis s ročnou úrokovou platbou 1 %, ho môžu predať, ak sa na trhu objaví podobný dlhopis s vyššou úrokovou platbou, napríklad 1,5 %. Cena „starého“ dlhopisu klesne. Naopak, ak vlastníte „starý“ dlhopis s úrokovou platbou 1,5 % a na trhu sú len cenné papiere s nízkymi ročnými úrokovými platbami (tzv. kupón) alebo ak úrokové sadzby klesajú, hodnota „starých“ dlhopisov stúpa, pretože sú atraktívnejšie.

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

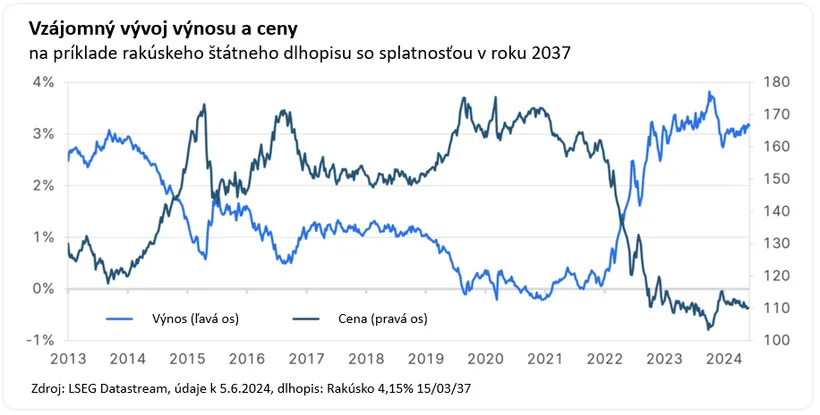

Príklad tohto vybraného rakúskeho štátneho dlhopisu s ročným kupónom 4,15 % - jeho splatnosť je v roku 2037 - jasne ukazuje inverznú interakciu medzi výnosom a cenou dlhopisu: Do apríla 2015 výnos tohto dlhopisu klesol na približne 0,5 %, zatiaľ čo cena prudko vzrástla. Potom výnos na trhu rýchlo vzrástol a cena výrazne klesla, potom výnos prudko klesal až do polovice roka 2016 a cena opäť vyskočila.

V rokoch 2017 a 2018 sa výnosy a ceny pohybovali do strany, kým v roku 2019 výnosy opäť prudko klesli až do júla a ceny naopak prudko vzrástli. Od polovice do konca roka 2021 cena dlhopisu výrazne klesla, zatiaľ čo výnos v rovnakom období prudko vzrástol.

To vysvetľuje kolísanie cien dlhopisov počas ich platnosti.

Ale je to naozaj dôležité?

Iba v prípade, že dlhopis nedržíte počas celého obdobia. Môžete dosahovať zisky aj straty. Závisí to od toho, či trhové úrokové sadzby rastú alebo klesajú. V opačnom prípade si môžete byť istí, že emitent na konci doby splatnosti splatí 100 % požičaného kapitálu, t. j. dlhopis bude splatený.

Záver

Vedomosti o dlhopisoch je ešte stále potrebné rozširovať. Na rozdiel od vlastníctva akcií ste pri dlhopise veriteľom a v prípade platobnej neschopnosti máte ako veriteľ prednosť. Úrokové sadzby a ceny dlhopisov závisia od mnohých faktorov. Medzi cenami dlhopisov a úrokovými sadzbami existuje inverzný vzťah: ak úrokové sadzby na trhoch klesajú, cena dlhopisu rastie a naopak. Investori majú k dispozícii množstvo investičných príležitostí s dlhopisovými fondmi.

Originálny zdroj informácie: https://blog.de.erste-am.com/wenn-die-zinsen-fallen-warum-steigen-dann-die-anleihen-kurse/

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.