Autor: Erste AM Investment Division / Erste AM Communications | 5 min. čítania

Čo sa deje na trhoch? V našom Investičnom pohľade odborníci z nášho investičného oddelenia pravidelne poskytujú informácie o aktuálnom dianí na trhu a svoj názor na rôzne triedy aktív.

Poznámka: Prognózy nie sú spoľahlivým ukazovateľom budúcej výkonnosti. Upozorňujeme, že investícia do cenných papierov so sebou okrem opísaných príležitostí prináša aj riziká.

Makroprognóza

Najpravdepodobnejším scenárom zostáva „mäkké“ ekonomické pristátie, ale riziká nesplnenia tohto scenáru sa zvýšili. V USA sa zvýšili riziká recesie, eurozóna sa dlhodobo snaží prekonať stagnáciu a Čína je na prahu deflačného scenára. Keďže miera inflácie má zároveň klesajúci trend, zvýšil sa priestor na zníženie kľúčových úrokových sadzieb. Finančné prostredie (finančné podmienky) sa zhoršilo.

Scenáre

Scenár 1 (bez pristátia): Odolnosť rastu a pretrvávajúca inflácia obmedzujú priestor na zníženie kľúčových úrokových sadzieb. Pravdepodobnosť 10 %.

Scenár 2 (mäkké pristátie): Dezinflačný trend pokračuje. V strednodobom horizonte sa dosiahne inflačný cieľ bez toho, aby došlo k recesii. Kľúčové úrokové sadzby v rozvinutých krajinách môžu byť výrazne znížené. Pravdepodobnosť: 60 %

Scenár 3 (tvrdé pristátie): Prostredie menovej politiky zostáva príliš dlho reštriktívne. Úverové podmienky sú reštriktívne a dlhové zaťaženie sa zvyšuje. Očakávania zníženia kľúčových úrokových sadzieb ocenené trhom sa zvyšujú, ale už nedokážu zastaviť recesiu. Pravdepodobnosť: 30 %

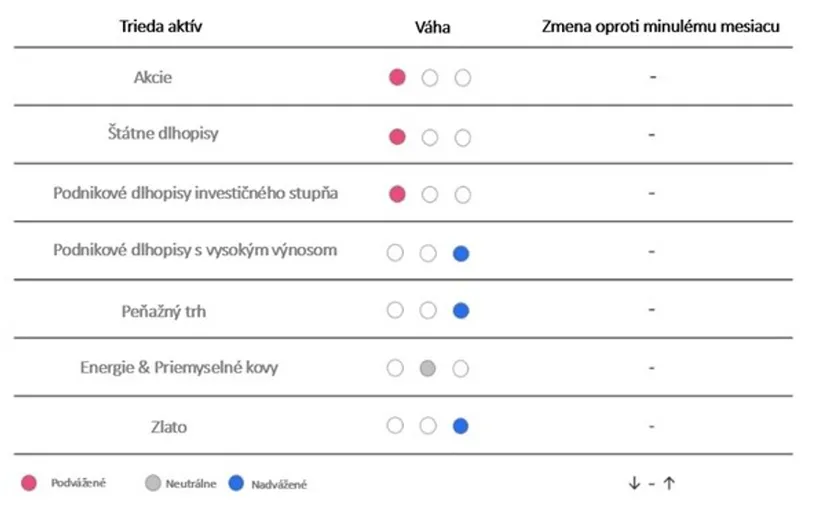

Triedy aktív

Slabé údaje z trhu práce, rastúce obavy z recesie v USA a uvoľňovanie carry trade jenu vyvolali začiatkom augusta výpredaj na akciových trhoch. Zvýšený optimizmus okolo rýchleho a výrazného zníženia úrokových sadzieb Fedom na podporu hospodárstva spolu s lepšími ako očakávanými údajmi o inflácii však zmenili náladu na trhu. To viedlo k tomu, že akcie sa vydali na nový rastový trend.

Zatiaľ čo v USA dochádza k miernemu hospodárskemu spomaleniu, zraniteľnosť európskeho rastu a zvýšené ocenenie niektorých sektorov naznačujú potrebu opatrnej úpravy rizika, a nie úplného zníženia rizika.

V tomto neistom ekonomickom prostredí zachovávame našu súčasnú alokáciu. Naďalej sa zameriavame na dlhopisy s vysokým výnosom, s mierne negatívnym pohľadom na duráciu. Naďalej uprednostňujeme nástroje peňažného trhu na krátkom konci krivky a držíme podváženú pozíciu v akciách s dôrazom na defenzívny štýl a sektory.

Poznámka: Pozície fondov v portfóliu zverejnené v tomto dokumente vychádzajú z vývoja na trhu k 24.9.2024. V súvislosti s aktívnou správou sa uvedené portfóliové pozície môžu kedykoľvek zmeniť. Upozorňujeme, že investícia do cenných papierov so sebou prináša okrem opísaných príležitostí aj riziká.

Akcie

Príťažlivosť akciových trhov sa oslabila v dôsledku klesajúcej dynamiky a zhoršujúceho sa makroekonomického výhľadu. Z týchto dôvodov sme v auguste podvážili akcie a v septembri sme si zachovali negatívny postoj k tejto triede aktív.

Z hľadiska alokácie sme vykonali mierne úpravy. Hoci máme naďalej „býči“ pohľad na Latinskú Ameriku, mierne sme znížili svoju pozíciu vzhľadom na potenciálne krátkodobé tlaky protekcionizmu, najmä v súvislosti s blížiacimi sa voľbami v USA. Japonské akcie sme podvážili. Hoci nedávna korekcia trhu predstavuje potenciálnu príležitosť na rally, zostávame neutrálni, keďže profil rizika a výnosu je menej atraktívny. Zlepšovanie podnikovej disciplíny a zameranie sa na návratnosť vlastného kapitálu pokračuje, ale revízie ziskov sa po silnom prvom polroku zmierňujú.

Namiesto Japonska a Latinskej Ameriky sme otvorili pozíciu v európskych akciách s nízkou kapitalizáciou. Zatiaľ čo podniky s malou kapitalizáciou celkovo nie sú defenzívnou alokáciou, európske podniky s malou kapitalizáciou sú atraktívne ocenené a ponúkajú určitú „bezpečnostnú rezervu“ (margin of safety). Okrem toho sa domnievame, že začínajúci cyklus znižovania sadzieb v Európe by mohol vytvoriť priaznivé prostredie pre spoločnosti s nízkou kapitalizáciou. Vzhľadom na túto zmenu mierne znižujeme našu celkovú expozíciu voči spoločnostiam s veľkou kapitalizáciou.

Štátne dlhopisy

Štátne dlhopisy ťažili z pozitívneho výnosového trendu na volatilnom trhu, ale celkovo zachovávame náš negatívny postoj k tejto triede aktív. V porovnaní s naším základným scenárom „soft-landing“ sa nám súčasné ocenenie zdá drahé a očakávame, že výnosy v najbližšom období porastú.

Z hľadiska alokácie sme nevykonali žiadne zmeny. Naďalej uprednostňujeme dlhopisy rozvíjajúcich sa trhov v miestnych menách ako diverzifikátor, pričom sme zachovali neutrálnu váhu európskych štátnych dlhopisov. Naďalej si neponechávame žiadnu expozíciu v americkej výnosovej krivke.

Podnikové dlhopisy

V oblasti podnikových dlhopisov sme našu alokáciu nezmenili. Naďalej uprednostňujeme dlhopisy s vysokým výnosom pred dlhopismi investičného stupňa, a to z dôvodu kratšej durácie a atraktívnejších celkových výnosov.

Naše uprednostňovanie európskych dlhopisov s vysokým výnosom podporuje pomalší, ale stále pozitívny nominálny rast, ktorý vytvára priaznivé prostredie pre podnikové dlhopisy. Zatiaľ čo v roku 2026 sa objavia vyššie potreby refinancovania, tento a budúci rok sa neočakáva, že takáto situácia nastane. Údaje z primárneho trhu naznačujú silný dopyt a kľúčové ukazovatele, ako sú zadĺženosť a ukazovatele krytia, zostávajú vo všeobecnosti zdravé.

Ázijské dlhopisy s vysokým výnosom dosiahli od začiatku roka solídnu výkonnosť a očakávame, že tento trend bude pokračovať. Širšia ázijská ekonomika zostáva silná, čo nám ponúka príležitosti na využitie najrýchlejšie rastúceho regiónu na svete. Pozitívne hodnotíme túto triedu aktív vďaka klesajúcim mieram platobnej neschopnosti, zvýšenej diverzifikácii trhu (so zníženou expozíciou voči Číne a nehnuteľnostiam a väčšou váhou v Indii a finančných sektoroch) a atraktívnym výnosom.

Peňažný trh

Výnosy z našej podváženej pozície v akciách sme v auguste alokovali do nástrojov peňažného trhu a uvoľnenú hotovosť zatiaľ naďalej držíme v tejto triede aktív.

Komodity

Zlato je na úrovni portfólia naďalej atraktívne, čo podporujú technické faktory, ako napríklad jeho prelomenie obchodného pásma od apríla do polovice augusta. V USA výrazne klesli reálne výnosy a pretrvávajúce geopolitické napätie poskytuje ďalšiu podporu. Dopyt po zlate, najmä zo strany nefinančných investorov a nezápadných krajín, je naďalej silný, čo ďalej zvyšuje jeho hodnotu v diverzifikovanom portfóliu.

V prípade energetických a priemyselných komodít si zachovávame neutrálny pohľad. Pokračujúce spomaľovanie globálneho hospodárskeho rastu, najmä v Číne, potláča dopyt. Dobrovoľné znižovanie produkcie zo strany OPEC však pomáha udržiavať ceny ropy, zatiaľ čo dlhodobý trend prechodu na zelenú energiu zostáva priaznivý pre priemyselné kovy.

Originálny zdroj informácie: https://blog.en.erste-am.com/investment-view/

Slovník technických pojmov nájdete na tomto odkaze: www.erste-am.sk/investicny_slovnik

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.