Autor: Dušan Šedík | Portfólio manažér | Asset Management Slovenskej sporiteľne | 6 min. čítania

Každý investor, či už ide o začiatočníka alebo ostrieľaného profesionála, určite pozná pojem diverzifikácia. Inými slovami nevsadiť všetko na jednu kartu. Tak znie jeden zo základných princípov investovania. Ako to však v praxi vyzerá pokiaľ ide o regionálne diverzifikovanie investovaného kapitálu?

Zatiaľ čo väčšina investorov chápe dôležitosť rozloženia investície naprieč viacerými typmi sektorov a aktív, často zanedbávajú význam regionálnej diverzifikácie, čo môže negatívne ovplyvniť dlhodobú výkonnosť investovaného kapitálu. Pri regionálnom rozložení portfólia sa môžeme stretnúť s viacerými tendenciami. Jedna skupina ľudí preferuje investície do spoločností v domácej krajine. Tomuto fenoménu sa hovorí „home bias“. Ide o predpojatosť voči domácej krajine a určité obavy alebo nezáujem voči zahraničným investíciám. Súčasne môže mať investor pocit, že to čo je doma, pozná najlepšie. Druhá skupina dáva prednosť rozmiestneniu kapitálu medzi viaceré krajiny. Primárnu úlohu zohrávajú investície v rozvinutých trhoch. Sú však rozvinuté trhy jedinou možnosťou kde hľadať vhodné investičné príležitosti?

Postupom rokov čoraz väčší podiel na globálne diverzifikovanom portfóliu získavajú rozvojové trhy. Hoci slovné spojenie rozvojové trhy je pomerne rozšírené a jeho vznik sa datuje do 80. rokov minulého storočia, kedy ekonómovia potrebovali nazvať investovanie do rozvíjajúcich sa krajín, dodnes neexistuje jednoznačná zhoda na definícii. Napriek tomu je možné nájsť spoločné znaky, na ktorých sa zhoduje väčšina expertov. Pre tieto regióny je charakteristický vysoký potenciál hospodárskeho rastu, keďže tento rastový potenciál ekonomiky nie je plne využitý. Najčastejšie používané indikátory na určenie, či sa jedná o rozvojový trh sú hrubý domáci produkt (HDP) a príjem na obyvateľa. Typickým príkladom rozvojových trhov sú BRIC krajiny – Brazília, Rusko, India a Čína. S investovaním do rozvojových trhov sa spájajú dve najväčšie výhody. Tou prvou je potenciál podieľať sa na vyššom hospodárskom raste v porovnaní s rozvinutými trhmi. Aj keď je napríklad USA najväčšou ekonomikou sveta, nerastie najvyšším tempom. Tou druhou výhodou je diverzifikácia. Globálne diverzifikované portfólio môže byť dobrým riešením pre investičné portfólio, pretože hospodársky pokles v jednej krajine alebo regióne môže byť kompenzovaný rastom v inej krajine. S investíciou do týchto krajín sa spájajú aj určité špecifické rizika. O nich si povieme trochu neskôr.

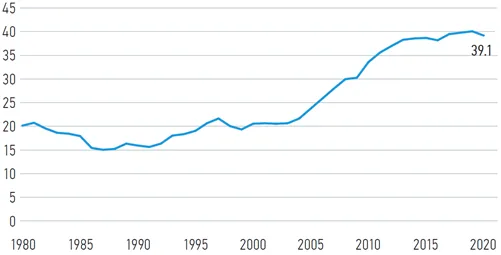

Zdroj: Morgan Stanley

To, že rozvojové trhy predstavujú príliš veľkú časť globálnej ekonomiky na to, aby sme ich ignorovali, dokazuje aj vyššie priložený graf. Vidíme že od roku 1980, kedy sa začal používať pojem rozvojové trhy, sa ich podiel na globálnom HDP skoro zdvojnásobil. Na konci roka 2020 predstavoval podiel rozvojových krajín na svetovom HDP už 39,1 %. Čo sa týka príspevku na globálnom ekonomickom raste, podľa údajov organizácie World Economics sa rozvojové trhy podieľali až 67 % podielom počas posledných 10 rokov.[1]

Zdroj: MSCI Emerging Market Index

Spomedzi rozvojových trhov má špeciálne postavenie Čína. Tá sa podieľa na indexe rozvojových trhov MSCI Emerging Markets až skoro tretinovým podielom. Nasleduje India so skoro 15 % podielom a potom krajiny ako Taiwan a Južná Kórea. Podľa viacerých prognóz má dokonca čínska ekonomika našliapnuté stať sa najväčšou svetovou ekonomikou. Či to tak naozaj bude, ukáže budúcnosť. Každopádne, Čína spolu s ďalšími rozvojovými trhmi si zaslúži pozornosť a existuje predpoklad, že ich význam bude aj naďalej rásť.

A teraz sa vráťme k spomínaným rizikám. Každá minca má dve strany. A tak je to aj s investovaním. S investovaním do rozvojových trhov to platí o to viac. Lákavý potenciál vyššieho ekonomického rastu prináša zo sebou aj zvýšené riziká nestability. Politické režimy v rozvojových trhoch, niekde nedemokratické, môžu svojimi rozhodnutiami nepriaznivo ovplyvniť fungovanie v krajine, čo má ekonomické dôsledky. Okrem politických rizík predstavujú hrozbu aj ekonomické riziká vyplývajúce napríklad z nedostatku surovín, vysokej inflácie, neregulovaných trhov alebo na druhej strane obmedzenia potláčajúce hospodársku súťaž a vstup zahraničných investorov. Špeciálnou kapitolou je menové riziko. Kurz mien rozvojových krajín môže byť extrémne volatilný. Po príklady nemusíme chodiť ďaleko do histórie. Uveďme napríklad tureckú lýru alebo ruský rubeľ. Investícia v zahraničnej mene môže síce vykazovať pozitívne zhodnotenie, no v prípade ak táto mena oslabila oproti domácej mene investora, môže byť tento zisk po prepočte negatívne ovplyvnený až celkom vymazaný.

Ak by sme to mali zhrnúť, investície v rozvojových trhoch predstavujú zaujímavú investičnú príležitosť, no zároveň si treba byť vedomý aj rizík s tým spojených. Určitá expozícia na rozvojové trhy sa nachádza aj v našich riadených portfóliách a podielových fondoch. Samozrejme, jej výška a doba držania závisí od viacerých faktorov. Začínajúc investičnou stratégiou až po aktuálnu situáciu na finančnom trhu. S vyšším potenciálnym výnosom je však spojené aj vyššie investičné riziko. Preto správne zvolená diverzifikácia, vrátane tej regionálnej, je kľúčová.

[1] https://www.worldeconomics.com/Regions/Emerging-Markets/

Upozornenie: Toto je marketingové oznámenie. Skôr ako urobíte akékoľvek investičné rozhodnutie, pozrite si štatút fondu, predajný prospekt fondu a kľúčové informácie pre investorov.

Podielové fondy spravuje spoločnosť Erste Asset Management GmbH, so sídlom Am Belvedere 1, 1100 Viedeň, Rakúsko, zapísaná v Obchodnom registri Obchodného súdu Viedeň pod registračným číslom 102018 b. Investovanie do podielových fondov je spojené aj s rizikom. Hodnota investície sa môže aj znižovať a nie je zaručená návratnosť pôvodne investovanej sumy. Výnosy z investície do podielových fondov dosiahnuté v minulosti nie sú zárukou budúcich výnosov. Hospodárenie podielového fondu sa riadi štatútom, predajným prospektom a kľúčovými informáciami pre investorov, ktoré možno získať v slovenskom jazyku na všetkých predajných miestach správcovskej spoločnosti a na www.erste-am.sk.

Tento dokument slúži ako doplnkový zdroj informácií pre investorov, pričom je založený na najlepších informačných zdrojoch dostupných v čase jeho vytvorenia. Uvedené analýzy a závery majú všeobecnú povahu a nezohľadňujú individuálne potreby investorov, pokiaľ ide o výnos, zdaňovanie a mieru akceptovateľného rizika. Informácie boli spracované bez zohľadnenia osobnej situácie možných prijímateľov a ich znalostí a skúseností v oblasti investovania, nepredstavujú poskytnutie investičného poradenstva alebo investičného prieskumu, nie sú ani návrhom na uzatvorenie obchodu zo strany správcovskej spoločnosti a nevyplývajú z neho žiadne záväzky. Výnosy z investície do podielových fondov dosiahnuté v minulosti nie sú zárukou budúcich výnosov. Zdrojom použitých informácii je Erste Asset Management GmbH, s podnikajúca v Slovenskej republike prostredníctvom organizačnej zložky Erste Asset Management GmbH, pobočka Slovenská republika, so sídlom Tomášikova 48, 832 65 Bratislava, IČO: 51 410 818, zapísaná v Obchodnom registri Mestského súdu Bratislava III, oddiel: Po, vložka č.: 4550/B, ak nie je uvedené inak. Informácie obsiahnuté v tomto dokumente nie je dovolené ďalej rozširovať bez predchádzajúceho súhlasu spoločnost Erste Asset Management GmbH, pobočka Slovenská republika.