Autor: Tamás Menyhárt | 5 min. čítania

Akciový trh v novom roku zatiaľ pokračuje tam, kde v roku 2023 skončil. Niekoľko dôležitých indexov nedávno dosiahlo nové rekordné hodnoty. Aké sú dôvody pozitívneho sentimentu, čo by mohlo tento rok hýbať trhmi a čo toľko spomínaná „Veľkolepá sedmička“? V nasledujúcom rozhovore o tom hovorí portfólio manažér Tamás Menyhárt.

Upozornenie: Upozorňujeme, že investícia do cenných papierov so sebou prináša okrem opísaných príležitostí aj riziká. Prognózy nie sú spoľahlivým ukazovateľom budúcej výkonnosti.

Široký akciový trh predviedol koncom roka 2023 pozoruhodnú rally, ktorá zatiaľ pokračuje aj v tomto roku. Aké sú dôvody?

Po veľmi silnom závere roka 2023 pokračovali akciové indexy rozvinutých trhov v raste aj v tomto roku. Index S&P 500 v januári prvýkrát po viac ako dvoch rokoch prekonal svoje historické maximum a v súčasnosti sa obchoduje na úrovni o viac ako 3 % vyššej, ako bolo jeho predchádzajúce maximum. Na rekordných hodnotách sa nachádzajú aj priemyselný index Dow Jones, technologický Nasdaq 100 a to isté platí aj pre nemecký DAX.

Poznámka: Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti.

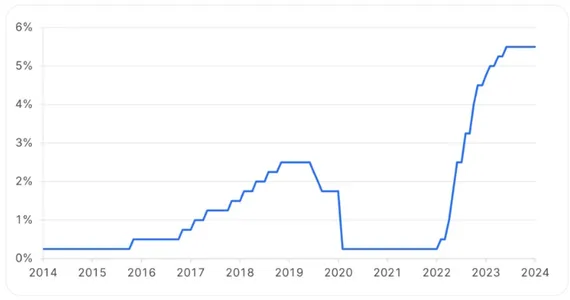

Graf: Výkonnosť MSCI World v amerických dolároch (od začiatku roka a za posledných 10 rokov)

Zdroj: LSEG Datastream, údaje k 8.2.2024. Grafy sú indexované (5.2.2014 = 100). Reprezentatívny index, priama investícia nie je možná.

Hnacie sily dobrej výkonnosti zostávajú v porovnaní s minulým rokom takmer nezmenené: zvýšený dopyt po produktoch súvisiacich s umelou inteligenciou naďalej tlačí nahor ceny akcií s veľkou kapitalizáciou, ako sú Nvidia a Meta. Očakávania týkajúce sa uvoľňovania menovej politiky taktiež podporujú ocenenia akcií.

Očakáva sa, že ECB a FED tento rok znížia úrokové sadzby. S čím v súčasnosti trh počíta a nakoľko sú tieto očakávania realistické?

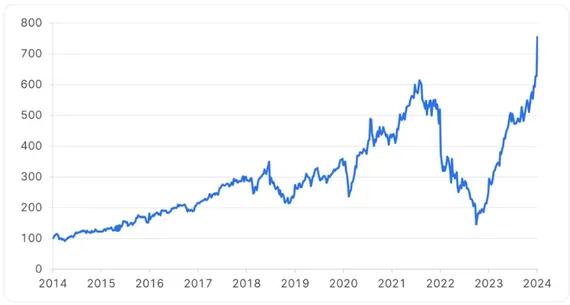

Keď miera inflácie vzrástla na úroveň nevídanú už niekoľko desaťročí, centrálne banky sa pustili do jedného z najagresívnejších cyklov sprísňovania menovej politiky v histórii. Horná hranica úrokovej sadzby FED-u v súčasnosti dosahuje 5,5 %, čo je najvyššia hodnota od roku 2001. Depozitná sadzba ECB je na úrovni 4 %, čo je historické maximum.

👉 Tip: Viac o možných scenároch vývoja kľúčových úrokových sadzieb si môžete prečítať v blogu hlavného ekonóma EAM, Gerharda Winzera: Úrokové sadzby v USA: Čo môžeme očakávať v nasledujúcich mesiacoch? (erste-am.sk)

Graf: Vývoj úrokovej sadzby FED-u za posledných 10 rokov

Zdroj: LSEG Datastream / vývoj za posledných 10 rokov / údaje k 8.2.2024

Inflácia v USA aj v eurozóne dosiahla vrchol v druhej polovici roka 2022 a odvtedy klesá. To umožnilo centrálnym bankám pozastaviť zvyšovanie sadzieb. Vzhľadom na povzbudivejšie údaje o inflácii z posledného obdobia sa diskusia na trhu presunula k načasovaniu a rozsahu znižovania sadzieb. Tento posun výrazne zlepšil náladu investorov a viedol k pozoruhodnému nárastu indexov, ako je MSCI World, ktorý oproti októbrovým minimám vzrástol o takmer 20 %.

Trhové ceny ovplyvnené očakávaným znížením sadzieb zaznamenali od začiatku roka veľké výkyvy. Nezmenilo sa však to, že trh predpokladá viac znižovaní sadzieb ako centrálne banky. V súčasnosti investori očakávajú, že FED prvýkrát zníži úrokové sadzby v júni a v tomto roku ich zníži najmenej päťkrát, vždy o 25 bázických bodov (t. j. 0,25 percentuálneho bodu). Členovia FED-u však na rok 2024 predpokladajú v priemere len tri zníženia sadzieb. Podobne sa aj pre eurozónu očakáva, že k prvému zníženiu sadzieb dôjde v júni, a že ECB zníži úrokové sadzby celkovo päťkrát.

Aké scenáre vývoja globálnej ekonomiky sú v súčasnosti možné a ako by ovplyvnili trh?

Pokiaľ ide o vývoj ekonomiky, vidíme tri možné scenáre. Prvým z nich je tzv. scenár mäkkého pristátia, v ktorom sa centrálnym bankám úspešne podarí kombinácia zníženia inflácie bez toho, aby sa ekonomika dostala do recesie, čo umožní postupný pokles úrokových sadzieb. Namiesto recesie by sa ekonomiky držali „mäkkého“ pristátia, čo znamená, že na niekoľko štvrťrokov by rast klesol pod 1 %. V súčasnosti trh považuje tento výsledok za najpravdepodobnejší, čo vysvetľuje, prečo sa akciám podarilo rásť aj v prostredí zvýšených výnosov dlhopisov.

Ďalšie dva scenáre zahŕňajú buď opätovný nárast inflácie, ktorý by zmenšil nádeje na zníženie sadzieb a mohol by dokonca posunúť diskusiu smerom k agresívnejšej menovej politike, alebo tvrdé pristátie ekonomiky, t. j. výraznú recesiu, ktorá by poškodila hospodárstvo a spotrebiteľov, čo by malo za následok pokles ziskov podnikov. Je zrejmé, že v čase, keď sú akcie pomerne ambiciózne ocenené (forwardové P/E indexu S&P 500 je približne 20x oproti 5-ročnému priemeru približne 19x), by žiadny z týchto scenárov neveštil pre akciový trh nič dobré.

AI bola v minulom roku hnacím motorom trhu par excellence. Existuje šanca, že niečo podobné uvidíme aj tento rok?

Lídri trhu, ktorých sme videli v roku 2023, sú identickí s doterajšími lídrami trhu v roku 2024. Technológie sú najvýkonnejším sektorom v Európe, ktorý v predchádzajúcom roku rástol o viac ako 30 %. V USA sú na čele rebríčka výkonnosti akcie polovodičov, teda sektora, ktorý sa v roku 2023 zhruba zdvojnásobil. Tri najvýkonnejšie spoločnosti v indexe Nasdaq 100, a to Nvidia, Meta a ASML, sú všetky spojené s umelou inteligenciou. V tejto chvíli teda umelá inteligencia zostáva popri centrálnych bankách a výnosoch dlhopisov jedným z najdôležitejších faktorov trhu.

Spoločnosti Veľkolepej sedmičky (Magnificent 7- skupina silno rastúcich spoločností s vysokou trhovou kapitalizáciou, ktorú tvoria spoločnosti Nvidia, Google, Apple, Amazon, Microsoft, Tesla a Meta) v priemere nevyzerajú draho ocenené, ak sa zohľadní ich pôsobivé predpokladané tempo rastu. Za posledný štvrťrok analytici tejto skupine akcií zvýšili prognózy ziskov, zatiaľ čo očakávania ziskov ostatných amerických akcií sa väčšinou znižovali.

„Umelá inteligencia zostáva popri centrálnych bankách a výnosoch dlhopisov jedným z najdôležitejších faktorov trhu.”

Tamás Menyhárt, portfólio manažér

Čísla za 4. štvrťrok ukázali, že v mnohých prípadoch sú vysoké očakávania oprávnené. Holandský výrobca čipov ASML vykázal nielen lepšie ako očakávané tržby a zisk, ale aj príjem objednávok vo výške 9,2 mld. EUR, čo je trikrát viac ako v predchádzajúcom štvrťroku. Cena akcií spoločnosti Meta v deň zverejnenia výsledkov vzrástla o viac ako 20 %. Spoločnosť zdôraznila svoje rastúce zameranie na produkty súvisiace s umelou inteligenciou a zvýšila tohtoročnú prognózu predaja výrazne nad očakávania trhu.

Graf: Výkonnosť akcie Meta za posledných 10 rokov

Poznámka: Uvedené spoločnosti boli vybrané ako príklady a nepredstavujú investičné odporúčanie.

Zdroj: LSEG Datastream, údaje k 8.2.2024. Graf je indexovaný (5.2.2014 = 100). Reprezentatívny graf, priama investícia nie je možná.

Zhrnutie

V súčasnosti sa nachádzame na trhu, ktorý výrazne vzrástol v dôsledku zlepšeného rizikového sentimentu, a to vďaka očakávaniu priaznivejšej menovej politiky v budúcnosti a silnému rastu spoločností s vysokou trhovou kapitalizáciou, ktoré sa pohybujú v oblasti umelej inteligencie. Nízky počet akcií, ktoré sú hnacím motorom výkonnosti, je rizikom, ktoré treba sledovať, rovnako ako neistotu týkajúcu sa trajektórie inflácie a opatrení centrálnych bánk. Napriek tomu, ak sa scenár mäkkého pristátia ukáže ako správny a zisky podnikov nesklamú, investorov by mohol čakať ďalší rok solídnych ziskov.

👉 Tip

Fond ERSTE STOCK TECHNO investuje do sľubných technológií budúcnosti, ako je umelá inteligencia a kybernetická bezpečnosť. Viac informácií o investičnej stratégii fondu nájdete nižšie. Upozorňujeme však, že investovanie do cenných papierov zahŕňa riziká aj príležitosti.

Prehľad rizík a príležitostí

Výhody pre investora

· Široká diverzifikácia v technologických spoločnostiach aj s malou sumou.

· Aktívny výber akcií na základe fundamentálnych kritérií.

· Príležitosti na atraktívne zhodnotenie kapitálu.

· Fond je vhodný ako doplnok k existujúcemu akciovému portfóliu a je určený na dlhodobé zhodnocovanie kapitálu.

Riziká, ktoré treba zvážiť

· Cena fondov môže výrazne kolísať (vysoká volatilita).

· Vzhľadom na investovanie v cudzích menách môže čistá hodnota aktív v eurách kolísať v dôsledku zmien výmenného kurzu.

· Je možná kapitálová strata.

· Riziká, ktoré môžu byť pre fond významné, sú najmä: úverové riziko a riziko protistrany, riziko likvidity, riziko úschovy, riziko derivátov a operačné riziko. Komplexné informácie o rizikách fondu nájdete v prospekte alebo v informáciách pre investorov podľa § 21 zákona o alternatívnych investičných fondoch, časť II „Informácie o rizikách“.

Fond uplatňuje aktívnu investičnú politiku a nie je orientovaný na referenčnú hodnotu. Aktíva sa vyberajú na základe vlastného uváženia a rozsah rozhodovania správcovskej spoločnosti nie je obmedzený. Upozorňujeme, že investovanie do cenných papierov zahŕňa okrem opísaných príležitostí aj riziká.

Ďalšie informácie o udržateľnom zameraní fondu ERSTE STOCK TECHNO, ako aj o zverejňovaných informáciách v súlade s Nariadením o zverejňovaní informácií (nariadenie (EÚ) 2019/2088) a Nariadením o taxonómii (nariadenie (EÚ) 2020/852) nájdete v aktuálnom prospekte, v časti 12 a v prílohe „Zásady udržateľnosti“. Pri rozhodovaní o investovaní do fondu ERSTE STOCK TECHNO by sa mali zohľadniť všetky charakteristiky alebo ciele fondu ERSTE STOCK TECHNO opísané v dokumentoch fondu.

Originálny zdroj informácie: Stock market at all-time high: What are the reasons? - Erste Asset Management (erste-am.com)

Upozornenie: Tento dokument je marketingový materiál. Všetky údaje pochádzajú od spoločnosti Erste Asset Management GmbH, pokiaľ nie je uvedené inak. Naše komunikačné jazyky sú nemčina a angličtina. Prospekt pre UCITS (vrátane všetkých zmien a doplnení) sa zverejňuje v súlade s ustanoveniami InvFG 2011 v aktuálne platnom znení. Informácie pre investorov podľa § 21 AIFMG sú pripravené pre alternatívne investičné fondy (AIF) spravované spoločnosťou Erste Asset Management GmbH v súlade s ustanoveniami AIFMG v spojení s InvFG 2011. Prospekt fondu, Informácie pre investorov podľa § 21 AIFMG a Dokument s kľúčovými informáciami sú k dispozícii v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii povinné publikácie alebo ich možno získať v aktuálnom znení bezplatne v sídle správcovskej spoločnosti a v sídle depozitárskej banky. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je k dispozícii dokument s kľúčovými informáciami, a všetky ďalšie miesta, kde je možné dokumenty získať, sú k dispozícii na webovom sídle www.erste-am.com. Súhrn práv investorov je k dispozícii v nemčine a angličtine na webovej stránke www.erste-am.com/investor-rights, ako aj v sídle správcovskej spoločnosti. Správcovská spoločnosť môže rozhodnúť o zrušení opatrení, ktoré prijala v súvislosti s distribúciou podielových listov v zahraničí, s prihliadnutím na regulačné požiadavky. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby investorov z hľadiska príjmov, zdanenia a ochoty podstupovať riziko. Minulá výkonnosť nie je spoľahlivým ukazovateľom budúcej výkonnosti fondu. Upozorňujeme, že investície do cenných papierov so sebou okrem tu uvedených príležitostí prinášajú aj riziká. Hodnota akcií a ich výnosy môžu rásť a klesať. Pozitívny alebo negatívny vplyv na hodnotu investície môžu mať aj zmeny výmenných kurzov. Z tohto dôvodu môžete pri spätnom odkúpení akcií získať nižšiu sumu, ako bola vaša pôvodne investovaná suma. Osobám, ktoré majú záujem o kúpu podielov v investičných fondoch, odporúčame, aby si pred prijatím investičného rozhodnutia prečítali aktuálny(-é) prospekt(-y) fondu a Informácie pre investorov podľa § 21 AIFMG, najmä upozornenia na riziká, ktoré obsahujú. Ak je menou fondu iná mena ako domáca mena investora, zmeny príslušného výmenného kurzu môžu mať pozitívny alebo negatívny vplyv na hodnotu jeho investície a výšku nákladov vynaložených vo fonde - prepočítané na jeho domácu menu. Informácie o obmedzeniach predaja podielov fondu americkým občanom nájdete v príslušných informáciách v prospekte fondu a v Informáciách pre investorov podľa § 21 AIFMG. Tlačové chyby a omyly vyhradené.